آموزش اقتصاد از پایه بخش نهم ؛ ادامه برسی شاخص ها و نماگرها

6دقیقه

آنچه در این مقاله میخوانید [پنهانسازی]

این مقاله نیز یکی از سری مقالات آموزش اقتصاد از پایه است که در سایت الف بورس به شما ارائه میشود. این سری مقالات در تلاش است تا در ابتدا شما را با مفهوم تجارت و در مقاله آموزش اقتصاد پایه بخش دوم با مکانیسمهای متفاوت دادوستد آشنا کند. بعد از آن به سراغ بازار فارکس رفته و چند مقاله درباره آن ذکر میکند. در انتها نیز به برسی شاخصها، الگوها و به طور کلی کندل استیک میپردازد. آموزش اقتصاد از پایه بخش نهم نیز قصد دارد در ادامه این آموزشها به ارائه شاخصها و روشهای ارزیابی آنها بپردازد. با ما همراه بمانید.

آموزش اقتصاد از پایه بخش نهم و شاخص MACD

این شاخص که توسط جرالد اپل اختراع شد به برسی اختلاف مقدار دو شاخص میانگین متحرک نمایی که در آموزش اقتصاد بخش هفتم و هشتم به آن اشاره کردیم میپردازد. این شاخص بر مبنای قیمت بسته شدن دو میانگین متحرک نمایی محاسبه میشود. دقت کنید که معمولاً از یک میانگین سریع و یک میانگین کند برای محاسبه این شاخص بهره گرفته میشود. همچنین از یک میانگین متحرک 9 روزه به عنوان خط سیگنال استفاده میشود.

در صورتی که قیمتها در حال افزایش یا در یک محدوده معین نوسان کنند؛ این شاخص نیز کاهش یابد؛ نشاندهنده کاهش قیمت در آینده نزدیک و بلعکس است. دقت داشته باشید در صورتی که نمودار این شاخص خط سیگنال را به سمت بالا قطع کند؛ میتوان وضعیت را افزایشی و بلعکس دانست. گذر میلههای این شاخص از خط صفر به بالا نیز میتواند سیگنال خرید و عبور میلهها از خط صفر به پایین میتواند سیگنال فروش را فعال کند.

نوارهای بولیگر و آموزش اقتصاد از پایه بخش نهم

این شاخص نیز توسط جان بولیگر به منظور برسی شدت تغییرات قیمتها ابداع شده است. در این شاخص از یک منحنی میانگین ساده در وسط و باندهای بالا و پایین از مجموع یا حاصل کم کردن متحرک و ضریبی از انحراف معیار استاندارد استفاده شده است. در نوارهای بولیگر فاصله دو نوار که در حاشیه قرار دارند به شکل متناسب با انحراف استاندارد در تغییرات متحرک انتخاب میشود. برای کوتاهمدت میانگین متحرک 10 دوره و برای بلندمدت میانگین متحرک 50 انتخاب میشود. همچنین برای کوتاهمدت انحراف استاندارد 1.5 و برای بلندمدت 2.5 در نظر گرفته میشود.

قیمتها معمولاً تمایل دارند در محدوده این نوارها نوسان کنند. بنابراین با استفاده از آنها میتوان حداقل و حداکثر قیمت را یافت. برخورد نمودار قیمت به نوار بالایی نماینده قدرت خرید و بیش خرید بودن میباشد. در حالی که برخورد نمودار قیمت به نوار پایینی نماینده بیش فروش بودن بازار است. با کاهش تغییرات قیمت خطوط بالا و پایین به خط میانگین نزدیکتر میشوند. در این زمان تمایل بازار به تغییرات شدید افزایش مییابد.

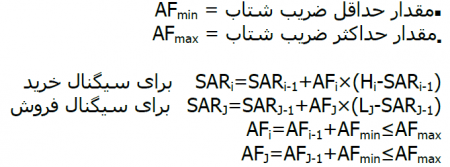

نماگر پارابولیک سار

این نماگر که به معنی توقف و تغییر جهت میباشد توسط ولس ویلر ابداع شده است. نماگر SAR نشان دهنده نقاط توقف برای تعیین حد ضرر و حد سود و احتمال تغییر روندگرایشی قیمتها میباشد. دقت داشته باشید که معرفی این نماگر در آموزش اقتصاد از پایه بخش نهم ارائه شده است.

نحوه محاسبه SAR

کاربردهای نماگر پارابولیک SAR

- تعیین سیگنال ورود به بازار برای کادر زمانی کوچکتر

- تعیین سیگنال خروج زمانی که قیمتها تغییر جهت دهند.

- تعیین حد ضرر یا حد ضرر پلهای

- تعیین حرکت گرایشی قیمتها در کادر زمانی موردنظر

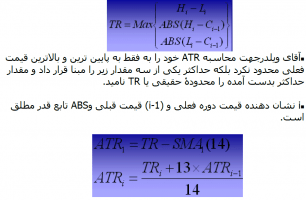

محدوده حقیقی میانگین ATR

این نماگر با اندازهگیری جستوخیز بازار نشان میدهد حرکتی در راه است اما نشان نمیدهد این حرکت در کدام جهت است. دقت داشته باشید که این نماگر وسیلهای برای اندازهگیری حرکتهای بزرگ در بازار است.

محاسبه ATR

استخراج سیگنال خریدوفروش از طریق این نماگر غیرممکن است. از مهمترین شیوههای استنتاج نتایج ATR روش زیر است. در این روش پس از یک دوره طولانی با ATR های پایین میتوان یک حرکت بزرگ ترجیحاً در جهت گرایش در نظر گرفت. آن هم به این دلیل است که بعد از دورهای طولانی از ATR های پایین قیمتها در تلاش هستند که به نوعی سکون برسند.

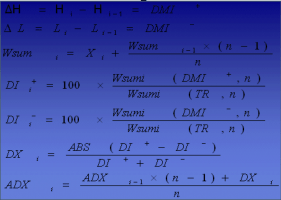

شاخص میانگین جهتیاب ADX و آموزش اقتصاد از پایه بخش نهم

این شاخص جهت صعودی یا نزولی بودن قیمتها و قدرت گرایش آنها را اندازهگیری میکند. شاخص ADX توسط ویلدر ابداع شده است. این نماگر که یک نوسان گر میان صفر تا صد است در صورتی که بالای 30 باشد؛ به این معنی است که قیمتها قدرت کافی دارند. دقت کنید این شاخص به تنهایی نمیتواند جهت حرکت گرایش را نشان دهد بلکه نشانگرهای فرعی DI+ و DI- نیز به کمک آن میآیند.

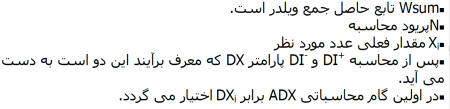

محاسبه ADX

تنها وظیفه این شاخص نشان دادن قدرت گرایش است. که به وسیله دو پارامتر DI مثبت و منفی به دست میآید. در صورتی که DI مثبت بالاتر از DI منفی قرار گیرد؛ جهت گرایش صعودی است و اگر ADX بالاتر از 30 هم باشد؛ سیگنال شما خرید است. در صورتی که DI مثبت پایین از DI منفی قرار گیرد؛ جهت گرایش نزولی است و اگر ADX بالاتر از 30 هم باشد؛ سیگنال شما فروش است.

ضربآهنگ یا مومنتوم

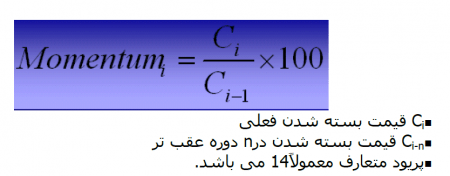

این شاخص یک محور افقی است که در نوسان میان حداقل و حداکثر به سر میبرد. آموزش اقتصاد از پایه بخش نهم به شما میگوید مبنای محاسبه این مقدار قیمت بسته شدن میباشد. این نماگر قدرت حرکتی گرایشی بازار را اندازه میگیرد و آن را برحسب درصد بیان میکند.

محاسبه ضرب آهنگ

در صورتی که منحنی این نمودار به سمت بالا و از عدد صد عبور نماید تغییرات قیمتها صعودی میباشد. در صورتی هم که از خط به سمت پایین روند تغییر قیمتها نزولی خواهد بود. دقت داشته باشید خط وسط 100 است. دقت کنید قله شدن این منحنی و حرکت در جهت مخالف آن نشان دهنده تضعیف روند گرایش است و نمیتواند نشان دهنده تغییر جهت باشد مگر اینکه به صد برسد.

نماگر R% ویلیام و آموزش اقتصاد از پایه بخش نهم

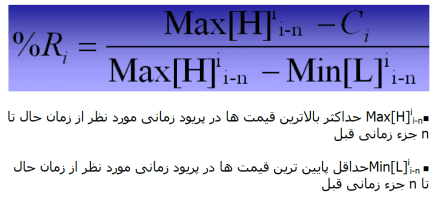

دو مرز این نماگر نشان دهنده نواحی بیش خرید و بیش فروش است. این نماگر قیمت بسته شدن، بالاترین و پایینترین قیمت در یک بازه زمانی مشخص را نشان میدهد.

محاسبه نماگر R% ویلیام

در این شاخص مقادیر میان صفر تا -20 نشان دهنده مناطق بیش خرید و بین -80 تا -100 نشان دهنده مناطق بیش فروش میباشد.

شاخص کانال قیمت کالا

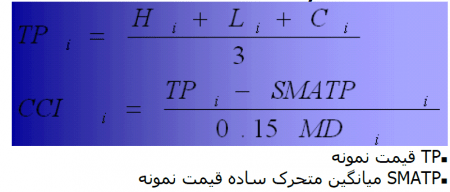

سنجش تغییر قیمتها بر اساس اینکه قیمتها در یک بازه زمانی مشخص بالا و پایین میروند کار این نماگر است که توسط دونالد لامبرت ابداع شده است.

محاسبه شاخص قیمت کالا

هنگامی که این نماگر در بالاتر از 100 نوسان میکند؛ بیش خرید و در صورتی که پایینتر از -100 باشد؛ بیش فروش میباشد. واگرایی خط مماس بر قلهها در کنار خط گرایش و نمودار قیمت میتواند جهت حرکت بازار را برای معاملهگری پیشبینی کند.

شاخص جریان پول در آموزش اقتصاد از پایه بخش نهم

این شاخص با تأثیر از حجم معاملات، ضربآهنگ قدرت جریان پول در هنگام خریدوفروش در هر یک از اقلام معاملاتی نشان میدهد. این نماگر به دو صورت میتواند معاملهگر را یاری کند:

- نقاط حداکثری قیمت زمانی اتفاق میافتند که این شاخص کمتر از 20 باشد؛ بنابراین منطقه بالای 80 بیش خرید و زیر 80 بیش فروش میباشد.

- از چالههای این شاخص نیز میتوان برگشت روند را پیشبینی کرد.

حجم متعادل OBV

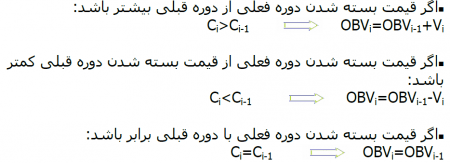

این نماگر نشان دهنده رابطه میان حجم معاملات و تغییرات قیمت است که توسط جو گرانویل ابداع شده است. این شاخص به محاسبه حجم تجمعی معامله برای هر یک از اقلام معاملاتی میپردازد. در صورتی که مورد معامله در حال کاهش ارزش باشد؛ جریان مالی از آن دور میشود. به همین شکل اگر قیمت آن افزایش یابد؛ جریان پول بازمیگردد. این نماگر حرکت جریان مالی را اندازه میگیرد. از مهمترین مزایای این حجم میتوان به تقدم فاز آن اشاره کرد.

محاسبه حجم معاملات OBV

آموزش اقتصاد از پایه بخش نهم به برسی تعداد دیگری از شاخصها و نماگر های بورسی پرداخته است. آموزش اقتصاد ایران و آموزش اقتصاد بین الملل از مهمترین اهدافی است که الف بورس به دنبال آن است. دقت داشته باشید که میتوانید برای مطالعه این سری مقالات به مقاله شماره یک آن مراجعه نمایید.