p/e در تحلیل سهام

p/e در تحلیل سهام یکی از مهمترین ابزارها به شمار میرود. تعیین قیمت سهام همیشه مشکل سهام داران بوده و هست. برای این کار باید بتوانند به خوبی بازار و تقاضای آن را پیش بینی کنند. این کار تا قبل از ابداع این شاخص بسیار مشکل بود. چراکه بازارها واکنشهای متفاوتی از خود نشان میدادند. در این مقاله شما را با این شاخص به شکل تخصصیتر آشنا میکنیم. توجه داشته باشید که میتوانید دیگر مقالات الف بورس را نیز به کار گیرید. کافی است این مقالات را به خوبی مطالعه کنید. از جمله این مقالات میتوان به سری مقالات هوش مالی قسمت اول، دوم، سوم و چهارم، سری مقالات مالی رفتاری قسمت اول، دوم و سوم، آشنایی با عملکرد شرکت DTCC و… اشاره کرد. این مقالات به شکل کاملا رایگان به شما عرضه شده است بنابراین توصیه میشود دوستانتان را نیز خبردار کنید.

استفاده از P/E در تحلیل سهام

P/E یا همان نسبت قیمت به سود از مهمترین معیارها در بازار بورس به شمار میرود. بسیاری از تازه کارها در تعیین ارزش سهام خود مشکل دارند. این مقاله برای آنها بسیار مفید است. چراکه این شاخص از مهمترین معیارها برای تعیین قیمت سهام و اینکه آیا ارزش ذاتی سهام بیشتر از بازار است یا کمتر از آن به شمار میرود. در واقع میتوان این شاخص را مهمترین شاخص در بازار سهام دانست. چراکه با تحلیل این شاخص میتوان ارزشی که باید این سهام در بازار به فروش برسد را یافت. یاوه نیست اگر بگوییم سهام دارانی که از این شاخص به تنهایی استفاده میکنند کم نیستند.

تجربه ارزش بالایی در بازار سهام دارد. تجربه نشان داده است شرکتهایی که p/e آنها بالاتر است؛ در اغلب موارد نتوانستهاند خواستههای سهام داران خود را برآورده کنند. البته نمیتوان این موضوع را هم انکار کرد که P/E تنها عامل تاثیر گذار بر قیمت سهام نیست. همانطور که گفتیم بسیاری از سهام داران تنها به این شاخص اکتفا میکنند اما احتمال اینکه معامله موفقی نداشته باشند بیشتر است! بنابراین توصیه میشود این شاخص را مبنا قرار ندهید. بلکه بهتر است مجموعهای از شاخصها را در نظر بگیرید.

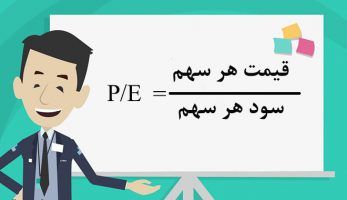

محاسبه P/E در تحلیل سهام

این محاسبه بسیار مهم است بنابراین توصیه میشود حتما آن را در جایی ذخیره کنید.

ارزش بازار هر سهم تقسیم بر سود هر سهم همان نسبت قیمت به سود است.

همانطور که مشاهده میکنید در نسبت بالا دو بخش وجود دارد: ۱. ارزش بازار سهم ۲. سود هر سهم. بنابراین میتوان گفت این دو در بازار از اهمیت بالایی برخوردار هستند.

شاخص p/e

سود سهم

در صورتی که بخواهیم عملکرد یک شرکت را مورد برسی قرار دهیم؛ سود آن معیار خوبی برای این کار است. با توجه به اینکه عملکرد یک شرکت برای تعیین ارزش سهام آن از اهمیت بالایی برخوردار است؛ میتوان گفت مهمترین متغیر تعیین ارزش سهام عملکرد شرکت یعنی همان سود شرکت است. سود شرکت متاثر از عوامل بسیاری است که در علم حسابداری تعریف شده است. در واقع میتوان گفت سود موسسه حاصل تهاتر عوامل بسیاری در علم حسابداری است. توجه داشته باشید که این عوامل تنوع بسیاری دارد. از جمله آنها میتوان به درآمدها، بهای کالای فروخته شده، حقوق و دستمزد، اجازه و… اشاره کرد.

مواردی که در بالا اشاره شد به علاوه تعداد بسیاری عوامل دیگر وجود دارد که برای ادامه حیات شرکت ضروری است. به این معنی که حیات شرکت و تمام کارکنانش به آن وابسته است. در صورتی که شرکت از تمام منابعی که در اختیار دارد برای بهبود تجربه و افزایش سود خود استفاده کند. در غیر این صورت نمیتواند به خوبی از پس سرمایه گذاران خود بر بیاید.

توجه داشته باشید که سود به عنوان مهمترین عامل تعیین عملکرد شرکت شناخته و مورد پذیرش قرار گرفته است. اما عوامل دیگری هم هستند که بر سود شما و شرکت تاثیر گذارند. از جمله این عوامل میتوان به موارد زیر اشاره کرد:

آوازه شرکت

نام تمام شرکتهایی که شنیدهاید دارای ارزش است. حال برخی بیشتر از دیگران ارزش دارد. ارزش این نام نیز میتواند تاثیر به سزایی در بازار داشته باشد. برای مثال شما زمانی که برای خرید موبایل به بازار میروید؛ برند اپل طرفداران بسیاری دارد. اما آیا قابلیتهایی که این شرکت ارائه میدهد؛ کمتر از برند شیائومی است؟ درست است. هزینه بیشتری که برند اپل برای تلفنهای همراه خود دارد؛ به خاطر برند و آوازه شرکت است. همین محبوبیت برند موجب میشود مردم رغبت بیشتری برای خرید آن محصول داشته باشند. به هر عنوان میتوان گفت آوازه شرکت در شاخص p/e در تحلیل سهام اهمیت بسیاری دارد.

آوازه شرکت

سرمایه انسانی

انسانها به عنوان مهمترین سرمایه یک شرکت در نظر گرفته میشوند. در صورتی که یک شرکت از افراد با تجربه، جوان و کاربلد استفاده کند؛ مسلم است که میتواند سود خود را افزایش دهد. امروزه لیاقت و شایستگی افرادی که در شرکت کار میکنند؛ میتواند برای شرکت ارزش افزوده ایجاد کند. امروز این موضوع از چنان اهمیتی برخوردار است که شرکتها در به دست آوردن افراد شایسته با هم رقابت میکنند.

انتظارات

همه ما به دنبال سود هرچه بیشتر هستیم. هیچ کس دوست ندارد سود کمی داشته باشد. بنابراین زمانی که سهام داران سهام یک شرکت را خریداری میکنند انتظاراتی بیش از قبل از سهام و شرکت دارند. در واقع از شرکت انتظار میرود سقف سود سابق خود را بشکند و به سودی بیشتر از گذشته دست پیدا کند.

قدرت رقابت

موفقیت در بلند مدت حاصل کارهایی است که همین امروز انجام میدهیم. درباره شرکتها نیز همینطور است. برای رسیدن به موفقیت در بلند مدت؛ لازم است برنامه ریزی درستی داشته باشند. یک شرکت برای رقابت پذیر بودن باید استراتژی خاصی برای خود انتخاب و تا انتها آن را دنبال کند. برای مثال میتوان فروشگاههای زنجیرهای را مثال زد. این فروشگاهها با ایجاد کانالهای توضیع وسیع و گسترده توانستند طیف وسیعی از مردم را به سوی خود بکشند. در مقابل آنها شرکتها و فروشگاهای کوچک و خرده پا؛ به دلیل کانال توضیع کمتر قدرت رقابت خود را از دست دادند.

قدرت رقابت در p/e در تحلیل سهام

توجه داشته باشید p/e در تحلیل سهام بسیار مهم است اما این اهمیت موجب نشده است تا تمام عوامل فوق نادیده گرفته شوند. بلکه زمانی که میخواهید سهامی خریداری کنید؛ بهتر است در ابتدا به این شاخص و سپس به دیگر شاخصهایی که ذکر کردیم بپردازید. با استفاده از این شاخصها میتوانید عملکرد شرکت را برسی و در نهایت بهترین تصمیم را بگیرید. توجه کنید که نسبت P/E هیچ کدام از این عوامل را نیز نشان نمیدهد. بلکه تنها دادههای تاریخی است که میتواند این عوامل را روشن کند.

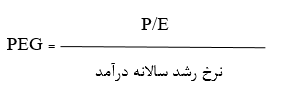

نسبت PEG چیست؟

از مهمترین شاخصهای امروز بازار سرمایه میتوان به PEG اشاره کرد. این شاخص به سهام داران کمک میکند راحتتر بفهمند نسبت ارزش ذاتی سهام و ارزش بازار آن به چه شکل است. بنابراین میتوان گفت با نسبت P/E تشابهات بسیاری دارد. این نسبت به سهام داران کمک میکند بفهمند رشد سود هر سهم در سالهای آینده به چه شکل است. آنها با استفاده از این نسبت میتوانند بهتر و سادهتر اقدام به قیمت گذاری سهام کنند.

نسبت PEG در کنار p/e در تحلیل سهام

این نسبت نیز حاصل تقسیم نسبت قیمت به سود بر رشد سالانه سود است. راههای متفاوتی برای رسیدن به این عدد وجود دارد. منظور از این عدد همان رشد سود سالانه است. این عدد همانطور که گفتیم میتواند متفاوت باشد. چراکه دست شما برای در نظر گرفتن تعداد سالها باز است. یعنی شما میتوانید تنها سه سال گذشته را در نظر بگیرید یا حتی ممکن است بخواهید تنها همین سال را مبنا قرار دهید.

p/e در تحلیل سهام همانند تحلیل PEG است. هرچه PEG کمتر باشد؛ نشان دهنده این است که ارزش بازار سهام کمتر از ارزش ذاتی سهام است. به همین شکل اگر این عدد بیشتر باشد؛ نشان دهنده این است که ارزش بازار سهام بیشتر از ارزش ذاتی سهام است.

در صورتی که بخواهیم این دو شاخص را باهم مقایسه کنیم؛ به چیزهای جالبی بر میخوریم. از جمله اینکه شاخص P/E از شاخص PEG ارزش کمتری دارد. آن هم به دو دلیل است. دلیل اول این است که شاخص PEG برگرفته شده و بهبود داده شده P/E است. با این وجود میتوان گفت این شاخص جدیدتر و به روزتر نیز هست. دلیل دوم این است که شاخص PEG اطلاعات بیشتری در اختیار سهام داران قرار میدهد. بنابراین آنها میتوانند تصمیمات بهتری اتخاذ کنند.

نسبت PEG

تحلیل شاخص PEG در کنار تاثیر p/e در تحلیل سهام

در صورتی که این نسبت برابر با یک باشد؛ نشان دهنده این است که بازار در قیمت گذاری سهام با در نظر گرفتن نرخ رشد سود هر سهم؛ به شکلی واقع بینانه و به دور از اشتباه عمل کرده است. توجه داشته باشید که این وضعیت در تئوری کاملا نرمال است. اما هرچیزی که در تئوری نرمال بود؛ نمیتواند در بازار کارا نیز همانطور باشد! آن هم به این دلیل است که شاخص P/E نرخ رشد سود در سالهای آتی را در قیمت گذاری لحاظ کرده است.

در صورتی که این نسبت بیشتر از یک باشد نیز بیانگر این است که احتمالا سهام شرکت گرانتر از ارزش واقعی خود قیمت گذاری شده است. یا اینکه بازار انتظار دارد رشد سود هر سهم در بازارهای آتی بسیار بیشتر از میزانهای پیش بینی شده باشد. پیش بینی نرخ سود بیشتر در سالهای آینده سرمایه گذاران را به ولع میاندازد. بنابراین آنها را حاظر میکند تا پول بیشتری بپردازند. از این روست که P/E شرکت به شکل باورنکردنی افزایش مییابد.

در صورتی که این نسبت کمتر از یک باشد اما اوضاع کمی متفاوت میشود. آن به این معنی است که احتمالا سهام کمتر از ارزش واقعی خود قیمت گذاری شده است. شاید هم بازار انتظار دارد سهام نتواند به اهداف پیش بینی شده خود برسد. در صورتی که این شاخص افت محسوسی داشته باشد؛ نمیتوان انتظار داشت شرکت در سالهای آینده رشد زیادی داشته باشد. به عبارت دیگر میتوان گفت این کاهش نشان میدهد انتظار سرمایه گذاران از آهنگ رشد سود کمتر از آنچه که در رسانههای جمعی اعلام میشود است.

در پایان…

p/e در تحلیل سهام از اهمیت بسیاری برخوردار است. شاخص دیگری که در کنار آن میتوان به تحلیلی بهتر دست یافت شاخص PEG است. توجه داشته باشید که این دو شاخص به تنهایی نمیتوانند مسیر سرمایه گذاری شما را مشخص کنند. بلکه باید در سبدی از شاخصها قرار بگیرند. در این صورت است که میتوانند برایتان مثمر ثمر باشند. توجه داشته باشید که برای موفقیت در بازار سهام لازم است اطلاعات خود را هر روز به روز کنید. از این جهت توصیه میشود مقالات مختلف الف بورس همچون بیزاری از باخت کلید ضرر در بورس، نرخ بازده سهام و همه چیز درباره آن، برآورد پارامترهای ریسک و هزینه سرمایه و… را مطالعه نمایید.