مقدمه ای بر ارزشیابی سهام قسمت دوم

ارزشیابی سهام قسمت دوم یکی از مقالاتی است که به مبحث ارزشیابی داراییها در اقتصاد میپردازد. مدیران اقتصادی به خوبی میدانند این مبحث از چه اهمیت فوقالعادهای برخوردار است. از همین روی مقاله ارزشیابی سهام قسمت اول و همین مقاله را به رشته تحریر در آوردهایم. البته آن افرادی که اطلاعات چندانی از بورس و به طور کلی اقتصاد ندارند بهتر است ابتدا به سراغ سری مقالات آموزش اقتصاد از پایه بروند. البته مقالات دیگر الف بورس نیز برای همه ما مفید هستند. از جمله این مقالات میتوان به ریسک اوراق بهادار، اوراق اجاره و رهنی، اوراق قرضه، تجربههای ارزشمند بورسیها و… اشاره کرد. امیدواریم از این سری مقالات نیز بهره کافی را ببرید.

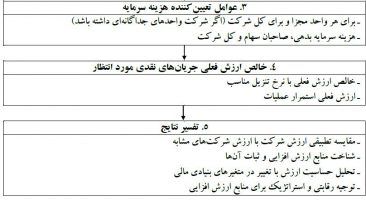

روشهای مبتنی بر سرقفلی در ارزشیابی سهام قسمت دوم

در اقتصاد به ارزشی که بیشتر از ارزش دفتری یا ارزش دفتری تعدیل شده باشد؛ سرقفلی میگویند. سرقفلی داراییهای نامشهود یا غیرقابل مشاهده صورتهای مالی است. این مفهوم به نوعی مزیت برای شرکت در مقایسه با شرکتهای دارای داراییهای مشابه به شمار میرود. البته هنوز درباره اندازهگیری این مفهوم میان دانشمندان توافقی حاصل نشده است. آنها روشهای متفاوتی برای این کار ارائه کردهاند اما نتوانستهاند مبنای دقیق علمی یا نظری برای این اندازه گیریها ارائه کنند. در ادامه به انواع این روشها خواهیم پرداخت.

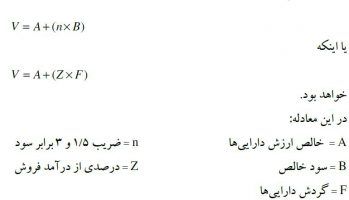

روش ارزشیابی کلاسیک

در این ارزیابی ارزش شرکت برابر است با ارزش خالص داراییها به علاوه ارزش سرقفلیها. در این روش ارزش سرقفلی N برابر ارزش سود خالص و یا درصد معینی از گردش داراییها میباشد.

روش ارزشیابی کلاسیک

روش ارزشیابی کلاسیک

روش ارزشیابی کلاسیک

فورمول اول برای شرکتهای تولیدی و فورمول دوم برای شرکتهای واسطهگری استفاده میشود.

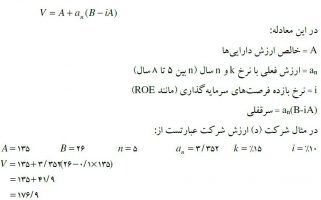

روش UEC در ارزشیابی سهام قسمت دوم

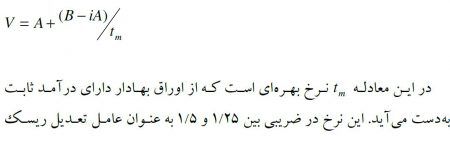

در این روش ارزش شرکت براساس معادله زیر به دست میآید.

روش UEC

تفاوت این روش با روش قبلی در محاسبه سرقفلی است.

روش غیرمستقیم

در این روش ارزش شرکت به شکل زیر است.

روش غیرمستقیم

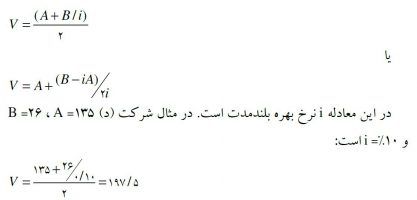

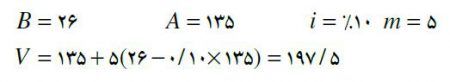

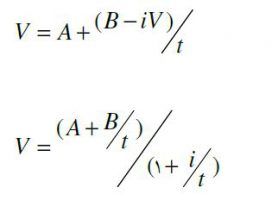

روش آنلگلاساکسون یا مستقیم

در این روش نیز ارزش شرکت براساس معادله زیر تعیین میشود.

روش آنگلاساکسون

روش آنگلاساکسون

روش خرید سود سالانه و مقاله ارزشیابی سهام قسمت دوم

در این روش ارزش سرقفلی برابر است با دوره زمانی معین جهت کسب سود غیرطبیعی. تعداد سالهای رشد طبیعی M معمولاً بین سه تا پنج سال است. I نرخ بهره بلندمدت است.

![]()

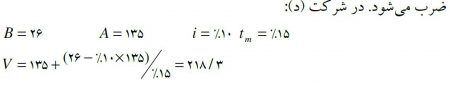

روش تحمل ریسک و نرخ بدون ریسک در ارزشیابی سهام قسمت دوم

در این معادله i نرخ جانشین بازده بدون ریسک و T نرخ تحمل ریسک در دوران رشد غیرعادی است. این فورمول زمانی که تعداد سالهای رشد غیرعادی به بینهایت میل کند؛ تقریباً مشابه فورمول UEC است.

روش تحمل ریسک

کدام روش برای ما بهتر است؟

روشهای سرقفلی را میتوان به عنوان روشهایی برای ارزشیابی سهام تلقی نمود. البته با این تفاوت که دیدگاه نظری این روشها بسیار ضعیفتر از سایرین است. روشهای سرقفلی معمولاً روند گذشته و عوامل بنیادین شرکت را نادیده میگیرند. آنها به جای تأکید بر تواناییها بیشتر بر ترازنامه و صورت سود و زیان دلالت دارند.

هرکدام از این روشها نتایج متضادی به دنبال دارند. تلاش الف بورس این بوده است که نشان دهد روشهای علمی و سودمندتری وجود دارد که پشتوانه علمی بهتری نیز دارند.

سرقفلی یکی از روشهای ارزشیابی سهام است که امروز کمتر استفاده میشود. ارزشیابی سهام قسمت دوم قصد داشت تا شما را با روشهایی که دیگر بنیان علمی هم ندارند آشنا کند. همچنین به شما بگوید چرا این روشها دیگر مورد استفاده قرار نمیگیرند. بنابراین بهترین روش همان روشهای علمی است که دانشمندان ارائه کردهاند. این روشها را میتوانید در سری مقالات آموزش اقتصاد از پایه مطالعه کنید.