مدل های ریسک در اقتصاد

مدل های ریسک مدلهایی هستند که به منظور کاهش خطر ریسک سرمایه در اقتصاد ایجاد شدهاند. به منظور ارزشیابی شرکتها نیازمند نرخی برای تنزیل جریانهای ورودی و خروجی هستیم. در نرخ تنزیل نیز ریسکهای متفاوتی نهفته است. در این مقاله قصد داریم شما را با این مدلها آشنا کنیم. البته این مدلها را در صورتی به طور کامل درک خواهید کرد که مقاله ارزشیابی سهام قسمت اول و دوم را به خوبی مطالعه کرده باشید. همچنین باید آشنایی نسبی با اقتصاد داشته باشید. بنابراین پیشنهاد ما این است که مقالات آموزش اقتصاد از پایه را نیز برسی نمایید.

ماهیت و مدل های ریسک

ریسک همان احتمال است. بسیاری از افراد فکر میکنند ریسک احتمال یا شانس برنده شدن در یک بازی است. باید بگویم اشتباه میکنند! زمانی که در حال رانندگی هستید و کودکی به ناگاه به وسط خیابان میآید و شما سریع ترمز میکنید؛ ممکن است فکر کنید شانس آوردهاید. در حالی که این واکنش شما بود که جان آن کودک را نجات داده است.

در فرهنگ عام مردم ریسک به عنوان بخش بدشانس یا موقعیت همراه با خطر تعریف شده است. در اکثر تعاریفی که برای ریسک ارائه شده است شاهد یک نوع منفی بودن هستیم. در مدیریت مالی اما تعاریف ریسک متفاوت میباشند. البته در بسیاری از این تعاریف تناقضهای بسیاری وجود دارد. از تعاریف متداول ریسک در مدیریت مالی میتوان به اطلاق احتمالی که بازده مورد انتظار سرمایهگذاری با بازده ای که در واقع دریافت میشود تفاوت داشته باشد اشاره کرد. بر اساس این تعریف در صورتی که بازده دریافتی کمتر و یا بیشتر باشد؛ میتوان گفت ریسک شده است. هر کدام پیامدهای مطلوب یا نامطلوب خود را دارد.

انواع ریسک و مدل های ریسک

یک سرمایهگذار با ریسکهای متفاوتی دستوپنجه نرم میکند. بسیاری از این ریسکها میتوانند بر داراییهای خاص همان شرکت تأثیر بگذارند. به این نوع ریسک، ریسک ویژه شرکت گفته میشود.

محصولات

گروه دیگری از انواع ریسک وجود دارد که میتواند شامل محصولات آن شرکت باشد. این گروه دارای طیف گستردهای از انواع ریسکها میباشد. زمانی که مشتری درک درستی از تقاضای محصول ندارد یا محصول تقاضای مناسبی نداشته باشد؛ فعالیتهای تولیدی تحت تأثیر قرار میگیرند. به این طیف گسترده از انواع ریسک، ریسک پروژه شرکت گفته میشود.

رقابت

ریسک رقابتی یکی از انواع ریسک در بازار سرمایهگذاری است. در واقع یکی از مدل های ریسک در بازار به شمار میرود. قوت و ضعف رقبا میتواند بر تجارت شما تأثیر گذار باشد. صنایع بسیاری را میتوان مثال زد که جنگ قیمتها آنها را به زمین زده است. ریسک رقابتی شامل ریسکی است که رقبا برای شما ایجاد میکند.

صنعت

ریسک بعدی مربوط به عوامل داخلی صنعت است. ریسک صنعت به دلیل محدودیتهای خاص آن صنعت ایجاد میشود.

شرکتها و صنایعی که از شرایط اقتصادی تبعیت میکنند؛ تأثیر پذیری بیشتری از نرخ بهره دارند. همین تأثیر میتواند ریسک آفرین باشد. به این نوع ریسک، ریسک بازار گفته میشود. البته توجه داشته باشید که در ایران دولت کنترل شدیدی بر روی نرخ ارز دارد. البته این کنترلها نمیتواند دائمی باشد. کنترل ارز میتواند بر تمام فعالیتهای کشور مؤثر باشد. در صورت کاهش نرخ ارز پول داخلی ارزش بیشتری پیدا میکند. در نتیجه صادرات موفق میشود. در صورتی که چند شرکت از تفاوت نرخ بهره استفاده کنند؛ این کار ریسک بازار تلقی نمیشود. این کار زمانی ریسک بازار تلقی میشود که بر تمام شرکتهای عرصه بینالملل مؤثر باشد.

انواع مدل های ریسک در بازار مالی

به طور کلی میتوان ریسکهای موجود در بازار مالی را به دو بخش سیستماتیک و غیر سیستماتیک تقسیم کرد. البته فعالان این صنعت ممکن است این مدلها را با نامهای متفاوتی به یاد داشته باشند اما مفاهیم آنها کم و بیش شبیه یکدیگر است. برایتان مثالی میزنیم تا انواع مدل های ریسک را به خوبی درک کنید.

مثال

تولیدکنندگان سرب و مس بخشی از تولیدات خود را در اختیار صنعت دفاعی کشور قرار میدهند. در صورتی که این صنعت بودجه کمی برای خرید سرب داشته باشد؛ در حالی که بودجه خرید مس خود را افزایش داده باشد؛ این کار میتواند فرصتی برای شرکتهای مس و ریسکی برای شرکتهای تولید سرب به همراه داشته باشد. به این نوع ریسک که درون یک صنعت اتفاق میافتد؛ ریسک درونی گفته میشود. این ریسک میتواند بر شرکتها تأثیر بگذارد نه تمام صنعت. به همین دلیل به این ریسکها ریسکهای غیر سیستماتیک گفته میشود. در صورتی که ریسک روی تمام شرکتهای آن صنعت تأثیر بگذارد؛ شاهد ریسک سیستماتیک خواهیم بود.

تصور کنید نرخ بهره یا تسهیلات مالی افزایش یابد. این افزایش بر یک شرکت خاص تحمیل نمیشود. بلکه بر تمام فعالیتهای اقتصادی صنعت تأثیر میگذارد. البته درست است که برخی شرکتها حساسیت بیشتری نسبت به تغییر نرخ بهره یا تغییر نرخ تسهیلات مالی دارند. طبیعی است که سود و ضرر آنها وابستگی بیشتری به این نرخ داشته باشد. به این نوع ریسکها سیستماتیک گفته میشود. ریسک های سیستماتیک در برسی مدل های ریسک از اهمیت بالایی برخوردارند.

زمانی که سرمایهگذاران در مجموعهای از اوراق بهادار سرمایهگذاری میکنند با ریسکهای تنوعپذیر و تنوع ناپذیر روبهرو میشوند. تجربه نشان داده است ریسک سبد سهام را میتوان با تنوعپذیری کاهش داد. این کار تا زمانی خاص میتوان ادامه داد. این نوع از ریسک تمام فعالیتهای بازار را تحت تأثیر قرار میدهد. ریسک تنوع ناپذیر گفته میشود. این مفهوم قابلیت مقایسه با مفهوم معیار کنترل را نیز دارا است. تا زمانی که سرمایهگذاران با تنوع در سهام بتوانند ریسک را کنترل کنند؛ شاهد ریسک قابلکنترل هستیم.

متنوع سازی و کاهش مدل های ریسک

این تأثیر را میتوان بر افزایش تعداد سهام در سبد سهام نمایش داد. زمانی که تعداد سهام درون سبد سهام را افزایش میدهیم؛ ریسک سرمایهگذاری کاهش پیدا میکند. به مثال زیر توجه کنید.

MS-misagi_mesal

کوریانس و مدل های ریسک

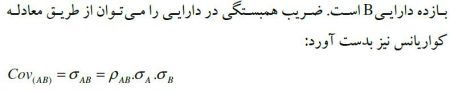

متنوع سازی سبد سرمایهگذاری تابعی از ضریب همبستگی است. این ضریب به تغییرات A به تناسب B بستگی دارد. با افزایش ضریب همبستگی میان دو دارایی؛ امکان استفاده از متنوع سازی کاهش مییابد. در صورتی که دو دارایی تناسب کامل با هم داشته باشند؛ ریسک آنها نیز به هم نزدیک خواهد بود.

اندازهگیری مدل های ریسک در بازار

بیشتر این مدلهای اندازهگیری از فرآیندی دو مرحلهای ایجاد میشوند.

- توزیع بازده مورد انتظار در مقایسه با بازده تحققیافته

- تفاوت بازده مورد انتظار از بازده تحققیافته

در انتهای این دو مرحله ریسک سرمایهگذاری اندازهگیری میشود. این ریسک به دو گروه تنوعپذیر و تنوع ناپذیر تقسیم کردهایم.

مدل اولیه ریسک و بازده توسط هری مارکویتز در سال 1952 ارائه شد. او گفت ریسک هر دارایی از انحراف استاندارد و میانگین بازده به دست آمده و با افزایش تعداد داراییها گسترش مدل ریسک و بازده پیچیدهتری دارد.

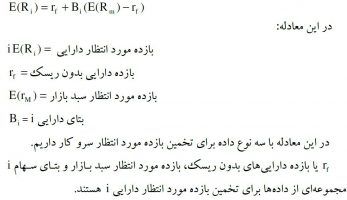

مدل CAMP

ویلیام شارپ از عامل بتا که همان شیبخط گریسون است استفاده کرد تا مدل ریسک و با زده را کاربردی نماید. مدل قیمتگذاری داراییهای سرمایهای نام دیگر این مدل است. بر اساس مفروضات این مدل هزینه معاملات و مالیات صفر است. فرض است همه سرمایهگذاران قادرند تا داراییهای مورد نظر خود را معامله کنند. همچنین تمام سرمایهگذاران تمام اطلاعات داراییهای مالی را در دسترس دارند. با این فرضها سرمایهگذاران میتوانند بدون هزینه اضافی سبد متنوعی از داراییها داشته باشند. مدل CAMP یکی از مدل های ریسک مهم در بازار سرمایه است.

مدل CAMP از مدل های ریسک

نرخ بازده بدون ریسک

این نرخ را بر اساس دادههای بانک مرکزی به دست میآورند. حداقل بازدهی که بدون ریسک دریافت میشود را نرخ بازده بدون ریسک میگویند. در حقیقت این نرخ به دلیل کمبود اوراق بهادار منتشر شده با هم تفاوتی ندارند. از نظر تئوری این میزان سود برای تمام سرمایهگذاران قابل دریافت است.

مدل قیمتگذاری آربیتراژ

این مدل اولین بار توسط استیون رأس در سال 1976 ارائه شد. در مدل CAMP مفروض است میان ریسک و بازده دارایی رابطه خطی موجود است و همه سرمایهگذاران از این قاعده پیروی میکنند. در مدل آربیتراژ یا همان APM اما فرض میشود میتوان از فرصتهای سودجویی بهره برد. یعنی دارایی بازده پایینتر و ریسک برابر را فروخت و دارایی با بازده بالاتر خریداری کرد. به این شرایط سرمایهگذاری آربیتراژ میگویند.

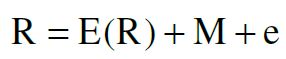

استیون رأس مدل CAMP را با دستهبندی متفاوتی ارائه کرد. در مدل او دو دستهبندی اصلی به نامهای ریسک شرکت و ریسک بازار موجود است. در مدل APM ریسک شرکت تابعی از شرایط اثرگذار بر فعالیتهای تجاری، مالی و استراتژیک است. ریسک بازار در مدل ریسک آربیتراژ مجموعهای از متغیرهای اقتصادی که شامل تولید ناخالص ملی، تورم و نرخ بهره میباشد میشود. معادله زیر حاصل مدل قیمتگذاری آربیتراژ است.

مدل قیمت گذاری آربیتراژمدل قیمت گذاری آربیتراژ

در این معادله R بازده تحققیافته، E(R) بازده مورد انتظار، M مجموع عوامل غیرقابل پیشبینی اما مؤثر در بازار و E اجزای ریسک شرکت است. بازده مورد انتظار در این معادله به دلیل ریسکهای موجود در بازار و ریسکهای شرکت با بازده تحققیافته متفاوت است.

سخن پایانی

مدل های ریسک در بازار سرمایهگذاری از موهای سرتان بیشتر نباشد کمتر نیست. این مدلها با تفاوتهای چندانی دستوپنجه نرم نمیکنند. به همین دلیل طبیعی است که بسیاری از آنها را باهم اشتباه بگیرید. دقت داشته باشید که میتوانید در ادامه مقالات الف بورس با ما همراه باشید تا شما را بیشتر با این مفهوم مهم آشنا کنیم. همچنین با سر زدن به دیگر مقالات سایت ما همچون قسمت اول و دوم فعالیت در بازارهای مالی، تفاوت میان سهام عادی و ممتاز، اوراق قرضه و رهنی و به طور کلی مقالات آموزش بورس و اقتصاد میتوانید در امتحانات بزرگ این رشته و به شکل کلیتر در امتحانات اقتصادی زندگی موفقتر عمل کنید.