سیگنال های تغییر روند بازار

آموزش تحلیل تکنیکال ، سیگنال های تغییر روند بازار

در آموزش تحلیل تکنیکال ، اصطلاحا شکسته شدن خط روند به فرایند عبور کردن منحنی قیمت از روی آن گفته می شود که خود می تواند نشانه ی تغییر احتمالی روند بازار باشد. برای روشن شدن این مطلب به این مثال در آموزش تحلیل تکنیکال دقت کنید، اگر با روند افزایشی مواجه باشیم و منحنی قیمت از روی خط روند عبور کرده و این عبور به سمت پایین باشد، به معنای تغییر احتمالی و آغاز روند کاهشی قیمت ها می باشد و عکس این مورد برای روند کاهشی صادق است به صورتی که اگر با روند افزایشی سر و کار داشته باشیم و منحنی قیمت از روی خط روند به سمت بالا عبور کند، به معنای تغییر احتمالی و آغاز روند افزایشی قیمت ها می باشد.

توصیه ای که هنگام آموزش تحلیل تکنیکال داریم این است که اگر خرید خود را در سطح حمایت انجام دادید و خط روند شکسته شد، برخورد قبلی را به منزله ی سطح ضرر در نظر بگیرید و برای اینکه بیشتر از این ضرر نکنید، و تنها در صورتی که نسبت به بازگشت این روند مطمئن نیستید، اقدام به فروش سهم خود نمایید.

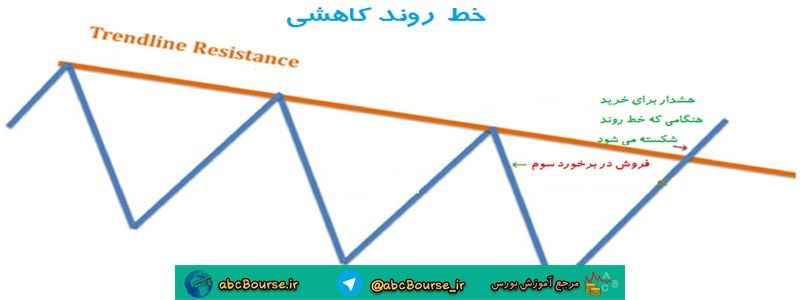

آموزش تحلیل تکنیکال ، هشدار خرید هنگام مواجهه با خط روند کاهشی

آموزش تحلیل تکنیکال ، هشدار خرید وقتی خط روند بشکند

آموزش تحلیل تکنیکال ، تعیین حداکثر بازه ی زیان در رابطه با شرکت تکین کو

آموزش تحلیل تکنیکال ، تعیین محدوده ی حداکثر زیان در شرکت لعاب ایران

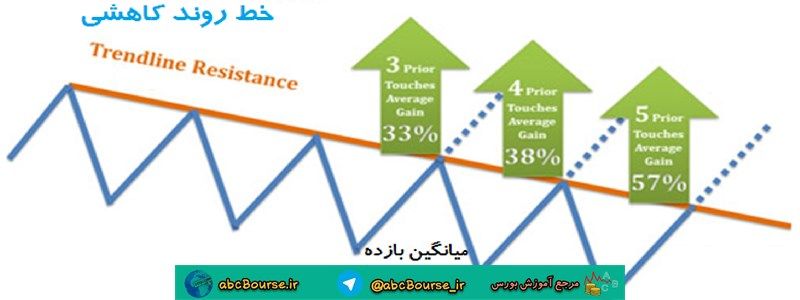

آموزش تحلیل تکنیکال ، میانگین بازده پس از شکست در روند کاهشی

در سال 2005، Bulkowskiبا تحقیقات وسیعی که در زمینه ی تغییر قیمت ها بعد از شکسته شدن روند نزولی انجام داد متوجه شد که به طور میانگین، شکسته شدن سطح مقاومت، سبب افزایشی به میزان 33% در برخورد سوم، 38% در چهارمین برخورد و 57% در پنجمین برخورد خواهد شد.

آموزش تحلیل تکنیکال در زمینه ی اهداف قیمت در زمان شکست خط روند

در آموزش تحلیل تکنیکال ، می بینیم کهBulkowski پیشنهاد کرده، به منظور اینکه هدف قیمت را پس از شکست روند صعودی محاسبه کنید از فرمول زیر استفاده نمایید:

(Breakout Price – ((Highest High – Trendline Support Price at time of Highest High) * 63%

قیمت شکست – (( بالاترین قله ی قیمت – قیمت سطح حمایت در زمان بالاترین قیمت)x 63%)

ضمنا Bulkowski پیشنهاد کرده، به منظور اینکه هدف قیمت را پس از شکست روند نزولی محاسبه کنید از فرمول زیر استفاده نمایید:

Breakout Price + ((Trendline Resistance Price at time of Lowest Low – Lowest Low) * 80%)

قیمت شکست + ((پایین ترین حفره – قیمت سطح مقاومت در زمان پایین ترین قیمت)x80%)

در مبحث آموزش تحلیل تکنیکال شدیدا توصیه می کنیم که به این نکته اهمیت ویژه ای بدهید: درست است که روندها کمک زیادی به افراد تحلیل گر می کنند اما اگر در زمان درست بکار گرفته نشوند، هم نتیجه ی معکوس در پی دارند و هم اخطارهای خرید و فروش به اشتباه اعلام خواهد شد. همچنین توجه داشته باشید برای اینکه بتوانید به طور کامل به شکسته شدن و تغییر شیب خط روند اعتماد کنید باید عوامل تحلیلی دیگری را نیز بکار ببندید.

از جمله ی این عوامل در آموزش تحلیل تکنیکال می توان به مواردی همچون درجه ی حمایت/مقاومت، تحلیل فراز/ نشیب (رونق و رکود)اشاره نمود. همچنین این نکته را نیز در خاطر داشته باشید که تعیین کننده ی اصلی تحلیل تکنیکال ، خطوط روند می باشند اما به منظور بررسی روند قیمت سهم و اعتبار بخشی به آنها، خیلی کم به تنهایی برای تحلیل و بررسی به کار می رود. در ضمن، این خطوط نه ابزار قضاوت نهایی، بلکه اخطارهای تغییر احتمالی روند می باشند.با این حال، تحلیل گران با کمک خطوط فوق الذکر، به شکلی دقیق تر می توانند نشانه های تغییر احتمالی را در قیمت سهم تشخیص دهند.

آموزش تحلیل تکنیکال در زمینه ی تشخیص اعتبار خطوط روند

در زمینه ی تشخیص اعتبار خطوط روند، در مبحث آموزش تحلیل تکنیکال ، از موارد زیر می توان کمک گرفت:

1. فواصل نقاط رسم خطوط روند

2. زاویه و شیب روند

3. حجم معاملات روند

4. تعداد دفعات برخورد

1. فواصل نقاط رسم خطوط روند:

در این بخش از آموزش تحلیل تکنیکال عنوان کردیم که از به هم پیوستن نقاط حداکثر، روند نزولی و از به هم پیوستن نقاط حداقل، روند صعودی شکل می گیرد که در زمینه ی تشخیص اعتبار این خطوط باید دقت نمود که فواصل این نقاط نباید به گونه ای باشد که از هم خیلی دور یا به یکدیگر خیلی نزدیک باشند. در این مواقع باید بتوانید این فاصله را تشخیص دهید که به کمک عواملی نظیر: مقیاس زمانی رسم نمودار، محدوده ی تغییرات قیمت و نظرات شخصی فرد تحلیل گر، می توانید به راحتی این کار را انجام دهید.

در صورتی که فاصله ی خیلی کمی بین دو نقطه ی حداقلی وجود داشته باشد، اعتبار عکس العمل مینیمم یا به عبارتی ماکزیمم بعدی، مسأله دار خواهد شد زیرا به منزله ی آن نمی توان نسبت به ایجاد شدن حداکثر قابل قبول، اطمینان داشت، چرا که اگر قابل اطمینان بود، به وجود آمدن چنین حداکثری، تقریبا قطعی و غیر قابل اجتناب می بود. همچنین طبق آموزش تحلیل تکنیکال اگر فاصله ی بین دو نقطه ی حداقلی از یکدیگر بسیار زیاد باشد نیز، دارای ارتباط قابل اطمینانی بین دو نقطه نمی باشد. در آموزش تحلیل تکنیکال تأکید داریم که خط روند ایده آل، خطی است که دارای تعدادی نقطه ی حداقلی یا حداکثری با فاصله ی زمانی معقول باشد که به صورت متوالی تشکیل خط روند را می دهند. فاصله زمانی منطقی برای یک روند نزولی به طور میانگین 29 روز و در مورد خط روند صعودی، به صورت میانگین 28 روز می باشد.

طبق نکات موجود در آموزش تحلیل تکنیکال ،در مورد خطوط روندی که طولانی تر باشند به طور معمول انتظار می رود که اعتبار کاهش یافته، شکست ها قوی باشند و افت شدید قیمت رخ دهد. در آموزش تحلیل تکنیکال یادآور می شویم کهمعمولا، پشتیبانی خطوط روند صعودی، به میزان 137 روز بوده و این میزان برای روند کاهشی 139 روز می باشد.

آموزش تحلیل تکنیکال ، مجموع روزهای روند افزایشی یا صعودی

طبق تحقیقاتی که Bulkowski در سال 2005 در مورد سنجش اعتبار خطوط روند انجام داد و ما نیز در آموزش تحلیل تکنیکال از آن استفاده می کنیم، مدت زمانی که بین برخورد خط روند با زمان بندی متوسطوجود دارد، معمولا 28 روز است، در نتیجه قبل از شکست، مجموع روزهایی که روند افزایشی تجربه می-کند، 137 روز می باشد.

همچنین طبق تحقیقاتی که در سال 2005 توسط Bulkowski در مورد سنجش اعتبار خطوط روند صورت گرفت و در آموزش تحلیل تکنیکال نیز استفاده می گردد، مدت زمانی که بین برخورد خط روند با زمان بندی متوسطوجود دارد، معمولا 29 روز است، در نتیجه قبل از شکست، مجموع روزهایی که روند کاهشی تجربه می-کند، 139 روز می باشد.

آموزش تحلیل تکنیکال ، مجموع روزهای روند کاهشی

آموزش تحلیل تکنیکال ، فواصل زمانی نقاط رسم خط روند کاهشی

2. زاویه و شیب روند

در مبحث آموزش تحلیل تکنیکال ، این نکته را متذکر می شویم که به هر میزان شیب تندتری در خطوط روند مشاهده شود، که خود به معنای تغییر با روند تندتر در قیمت ها می باشد، به همان میزان از اعتبار درجه ی حمایت یا مقاومت کاسته خواهد شد.در آموزش تحلیل تکنیکال بیان می کنیم به روندی پایدارترین روند اطلاق می شود که در آن، قیمت ها به صورت یک واحد قیمت در یک واحد زمان تغییر کنند یا به عبارتی شیب تغییرات 45 درجه باشد. تغییر تندی که در خطوط روند مشاهده می گردد ناشی از جهش یا افت ناگهانی است که در بازه ی زمانی کوتاه رخ می دهد. لذا در این مواقع در آموزش تحلیل تکنیکال می گوییم خط روندی که به این شکل حاصل شود، به احتمال زیاد خط حمایتی یا مقاومتی قابل اعتمادی نیست. حتی در شرایطی که سه نقطه ی معتبر هم این خط با شیب تند را به عنوان خط حمایتی یا مقاومتی تأیید کنند، باز هم به طور کامل نمی توان به آن اطمینان نمود.

آموزش تحلیل تکنیکال ، تغییرات قیمت با شیب 67 درجه و افت 42% قیمت سهام شرکت صنایع آذر آب

نمودار بالا نشان دهنده ی افت قیمت سهام شرکت صنایع آذر آب به میزان 42% می باشد. در این مثال، پس از اینکه خط روند، 4 بار با قیمت سهم برخورد نموده افت پیدا کرده و سطح حمایت با شکسته شدن خط روند، کاهش می یابد. به طور معمول در آموزش تحلیل تکنیکال ، عنوان می کنیم خطوط روندی که بین فواصل کوتاه زمانی ایجاد می گردند، اکثرا دارای طول عمر کوتاه بوده و زودتر از حد انتظار، شکسته می شوند.

آموزش تحلیل تکنیکال ، تایم فریم و مقیاس در بررسی نمودار قیمت

در آموزش تحلیل تکنیکال ، پیشنهادی که برای واضح تر شدن نمودار ارائه می کنیم، کمک گرفتن از چارچوب-های زمانی (تایم فریم) متفاوت می باشد، یا به عبارتی استفاده از نمودارهای سالانه، ماهانه یا هفتگی است. در نمودارهای سالانه، هر شمع بیانگر کل تغییرات ایجاد شده در طی یک سال، در مورد ماهانه، هر شمع نشان دهنده ی کل تغییرات ایجاد شده در یک ماه و هر شمع در نمودارهفتگی حاکی از کل تغییرات در یک هفته می باشد.معمولا در آموزش تحلیل تکنیکال بیان می کنیم که کاربرد نمودار روزانه برای یک سال گذشته، نمودار هفتگی برای سه سال اخیر و نمودار ماهانه برای 10 سال اخیر مورد استفاده قرار می گیرد.

با وجود اینکه بورس ما جوان بوده و عملا نمودار سالانه کاربردی نخواهد داشت اما نباید قانون خاصی را در رابطه با کاربرد نمودارها وضع نمود، به عنوان مثال نباید بیان داشت که نمودار 2 ساله حتما هفتگی بوده و بررسی روزانه ی آن فاقد ارزش است. این مسأله قویا در آموزش تحلیل تکنیکال ، تأکید می گردد.

سؤالی که در آموزش تحلیل تکنیکال در رابطه با این مورد مطرح می شود این است که، امکان ناهمخوانی بین روند قیمت هایی که در تایم فریم ها هستند وجود دارد و در نتیجه، میانگین متحرکی که در چارچوب زمانی روزانه وجود دارد سیگنال خرید و در نوع 1 ساعته، سیگنال فروش را صادر می کند. در این مواقع بهترین کار چیست؟

افراد مبتدی ساده ترین کار؛ یعنی استفاده از یک تایم فریم را انجام می دهند

طبق آموزش تحلیل تکنیکال سیستم سه صفحه ای که در آن از سه تایم فریم کمک گرفته می شود، از جمله روش هایی است که به منظور بررسی وسیع تر بازار مورد استفاده قرار می گیرد که استفاده از آن به شرح زیر می-باشد:

مناسب ترین تایم فریم متناسب با خودتان را انتخاب کنید (صفحه ی میانی) که این صفحه در واقع صفحه ی اول شما می باشد که به عنوان مثال روزانه را انتخاب کرده اید و پس از آن هفتگی و ماهانه.

به کمک تایم فریمی که بلند مدت می باشد، جهت بازار و توسط دو تایم فریم دیگر، موقعیت زمانی مناسب جهت ورود به وضعیت خرید/فروش را تعیین می کنیم.

طبق عقیده ی اکثریت افراد تحلیل گر، اگر روند در تایم های بالا وجود داشته باشد، ریسک معامله را در تایم های کوچک تر، پایین خواهد آورد. دلیل این امر آن است که روندی که به عنوان مثال در نوع ماهانه وجود دارد می-تواند نشان دهنده ی دیدگاه جامع تر و انتظارات سرمایه گذارها نسبت به قیمت های سهام در آینده باشد.

طبق آموزش تحلیل تکنیکال 2استفاده ای که در بکارگیری تایم فریم بلند برای معامله ی گران در زمان کوتاه وجود دارد به شرح زیر است:

1. تایم فریم های هفتگی و ماهانه، سطوح حمایت و مقاومت قابل تأملی دارند به گونه ای که در آموزش تحلیل تکنیکال توصیه می گردد که در هر نوع تحلیلی، مد نظر قرار گیرند.

2. به ما کمک می کند تا از طریق شناسایی روند غالب در تایم فریم های فوق الذکر، در مورد مدت زمانی که برای نگهداری سهام لازم داریم تصمیم بهتری اتخاذ کنیم.

طبق آموزش تحلیل تکنیکال ،اندیکاتور مورد استفاده در متاتریدر 4، GG-TrendBar، وضعیت سایر تایم فریم-های قیمتی را با رنگ های سبز، زرد و قرمز مشخص می کند.

آموزش تحلیل تکنیکال ، اندیکاتور GG-TrendBar

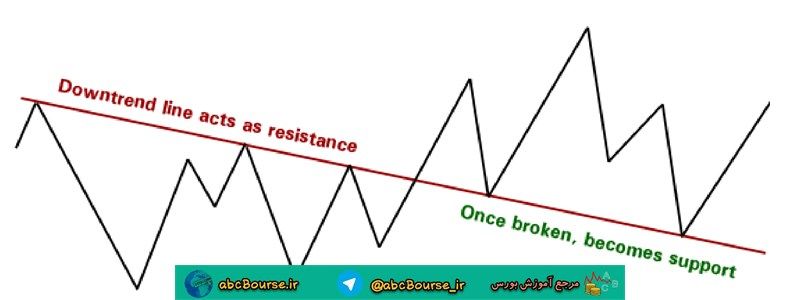

آموزش تحلیل تکنیکال ، واژگونی وظایف (Role Reversal)

آموزش تحلیل تکنیکال ، تعویض نقش خط روند پس از شکسته شدن

در آموزش تحلیل تکنیکال عنوان می کنیم که هر زمان، خط روند شکسته شود به موجب آن، نقش خط روند صعودی نیز تغییر خواهد کرد، یعنی وقتی یک خط روند صعودی با نقش حمایتی خود شکسته شود، نقش آن به نوع مقاومتی تبدیل می گردد. همین اصل نیز برای خط روند نزولی صادق است.

نکته : در آموزش تحلیل تکنیکال عنوان می کنیم که خط روند شکسته شده، در اکثر موارد به خط روند شکسته شده ی خود برگشته، لمس کرده و دوباره بر می گردد.

نکته: احتمال بعدی این است که مجددا قیمت خط شکسته شده را بشکند، در این هنگام نکته ی بعدی مطرح می شود:

نکته ی مهم: خط روندی فاقد اعتبار است که از میان قیمت عبور کرده باشد.

هر زمان به طور کامل، قیمت ها به درون سطح مقاومت نفوذ کرده باشند، این سطح نقش سطح حمایتی به خود خواهد گرفت و به همین منوال، وقتی به طور کامل سطح حمایت شکسته شود، نقش سطح مقاومت را بازی خواهد کرد.

در این قسمت از آموزش تحلیل تکنیکال ،در نمودار زیر نمونه ای از تغییر سطح حمایت به مقاومت را می بینیم که مربوط به شرکت همراه اول است.

آموزش تحلیل تکنیکال ، تغییر سطح حمایت به مقاومت در شرکت همراه اول

آموزش تحلیل تکنیکال ، ایجاد واژگونی وظایف یا نقش در بانک ملت

• فایل های مرتبط

معامله با خطوط روند (۳ صفحه)

خطوط روند (۹ صفحه)

روندھا و خطوط روند (Lines Trend and Trends ) (۱۱ صفحه)

نکات کلیدی روندها (۲ صفحه)

تحلیل تکنیکال و روند (۲ صفحه)

سلام. ببخشید من این متن رو اصلا نفهمیدم. میشه با نمودار توضیح بدین؟

“خط روندی که از میان قیمت عبور کند هیچ اعتباری ندارد.”

یعنی چی؟ خط روند وقتی شکسته میشه طبیعتا از میان قیمت عبور میکنه دیگه؟ یا من اشتباه فهمیدم؟ اگر نموداری چیزی دارین ممنون میشم توضیح بدین

سلام – شما فکر کنید یه خط روند رسم کنید و از لابه لای قیمت رد بشه ولی هنوز از خط روند 10 درصد فاصله نگیره

منظور جمله رسم خط روند از لابه لای قیمت هاست بدون اینکه شکست انجام بگیره