داستان استاد کارینا و پسرک واکسی – سرگذشت سقوط وال استریت

داستان استاد کارینا و پسرک واکسی – سرگذشت سقوط وال استریت

در این مقاله به یکی از داستان های مربوط به ریزش ارزش سهام خواهیم پرداخت. داستان استاد کارینا و پسرک واکسی – سرگذشت سقوط وال استریت – برگرفته از یکی از جلسات کلاس استاد کارینا با شاگردانش است و رویدادهایی که درباره بزرگترین رکود اقتصادی آمریکا تعریف میکند. در ادامه استاد به شاگردانش داستانی تامل برانگیزی دربارهی پسرک واکسی تعریف میکند که درس بزرگی برای سرمایه گذاران خواهد داشت.

این مطلب را نیز بخوانید.. نقش وال استریت در سایر بورسها

سقوط بازار بورس وال استریت

سلام به همه دانشجویان عزیزم. امروز قصد دارم یکی از خاطرات مهم خود را برای شما تعریف کنم. خاطرهای که میتواند درس بزرگی به شما بیاموزد. اما پیش از آن اجازه دهید تعدادی عکس و نمودار از لپ تاپ خودم به شما نمایش دهم.

ابتدا به تاریخ 1929 رجوع میکنیم. با نگاهی به بازارهای سهام در آن زمان، میتوان به غیرمنطقی بودن پیش بینی ها از آینده با خبر شد. در نتیجه این بازار آشفته، در اکتبر 1929 حوادث زیادی باعث کاهش شدید قیمتها شد و سرمایه گذار ها اعتماد خود را به بازار از دست دادند. در نهایت حباب بازار بورس ترکید.

روز 29 اکتبر که به سه شنبه سیاه معروف است، سقوط بازار بورس وال استریت مورد تایید قرار گرفت و پس از 18 ماه افزایش سرسام آور قیمت سهام، بورس بازان امیدی به افزایش بیشتر ارزش سهام نداشتند. بنابراین برندهی واقعی کسی بود که پیش از ریزش ارزش سهام ، آن را بفروشد. به همین جهت صاحبان سهام به فکر فروش سریع سهام افتادند. موجی از اعتراضات و خودکشی و درگیریها به پا شد و جهان غرب با بحران اقتصادی بزرگی روبرو گشت.

پس از آن رئیس جمهور وقت ایالات متحده، هربرت کلارک هوور، لجوجانه اعلام نمود (( رفاه در گوشهی خیابان است )). از سویی کارشناسان معتقد بودند ریزش ارزش سهام نمیتواند به اقتصاد واقعی آسیب برساند. شاید جالب باشد بدانید دو روز پیش از این تاریخ، ایروینگ فیشر اقتصاددان پر آوازه و استاد یکی از دانشگاههای معتبر در روزنامهی نیویورک تایمز اعلام کرده بود (( سطح قیمت سهام هنوز پایین است )).

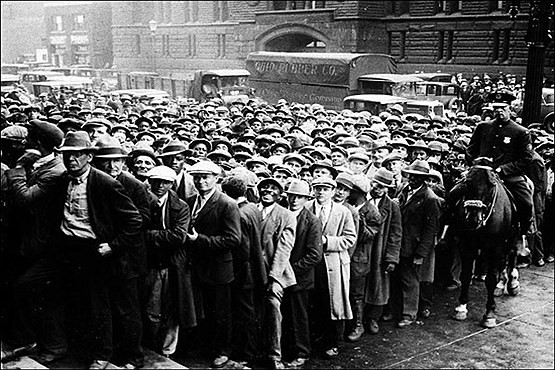

گوشه ای از تظاهرات مردم در خیابان وال استریت

مردم آمریکا با وجود خریداری سهام فراوان در روزهای رونق اقتصادی و متصور شدن سود زیاد، حداقل روی کاغذ، اکنون در تکاپوی فروش سهام خود بودند . آن هم فقط به این خاطر که خبر ریزش ارزش سهام آن ها را به وحشت انداخته بود. این امر سبب کاهش هرچه بیشتر قیمت ها شد. برای مثال تنها ظرف 19 روز قیمت سهامی که 400 دلار ارزش داشت، به 30 دلار تنزل پیدا کرد. با این کاهش شدید قیمت، به مرور قدرت خرید مردم نیز تقلیل یافت و در نتیجه تقاضا برای خرید کالا کم شد.

همچنین قحطی شدید، بی خانمان شدن میلیون ها تن و عدم فرو.ش محصولات کارخانه جات، سبب بیکاری کارمندان و کارگران شد و آمار بیکاران به طور چشمگیری افزایش یافت. به گونه ای که این افت بزرگترین سقوط تاریخ پولی جهان تا به امروز شناخته میشود. این وضعیت تا جایی ادامه داشت که بیش از 13 میلیون نفر بدون کار زندگی میکردند. دولت نیز برای مقابله با بحران ، راهی جز افزایش مالیات ها پیدا نکرد. با افزایش مالیات توان خرید تا حد زیادی کاهش یافت و تورم و بیکاری به بالاترین حد ممکن رسید.

خبر سقوط بورس و ریزش ارزش سهام در روزنامه

در این بین چونکه از سوی سرمایه گذاران آمریکایی ، سرمایه گذاری های زیادی در منطقه اروپا انجام شده بود، بحران اقتصادی به اروپا نیز سرایت کرد. به سرعت بیکاری و تورم قاره سبز را فراگرفت. تا به آن روز هیچ یک از رکود های اقتصادی در آمریکا به این حد موجب نارضایتی مردم از مسئولان نشده بود.

دانشجویان عزیز این بحران یکی از عوامل اصلی بروز جنگ جهانی دوم بود که میلیون ها نفر در آن کشته شدند. پس به وضوح میتوان دید بازار سهام به راحتی میتواند سرنوشت همه چیز را تغییر دهد.

بحران مسکن و ریزش ارزش سهام

در ادامه پیش از پرداختن به داستان استاد کارینا و پسرک واکسی به صحبت های این استاد پیرامون بحران اقتصادی دیگر در غرب میپردازیم.

عزیزان من در سال 2008 نیز اتفاق دیگری مشابه اتفاق قبلی رخ داد. این بحران ابتدا از مسکن شروع شد. یک سری از موسسات مال و وام دهنده که برای خرید خانه وام پرداخت میکردند، با حبابی شدن قیمت خانه، آینده قیمت مسکن را صعودی پیش بینی کردند. لذا این موسسات طمع کرده و حتی به افرادی که توان پرداخت وام نداشتند نیز وام مسکن دادند. در نتیجه وام ها به افرادی پرداخت شد که درجهی اعتباری پایینی داشتند و تقریبا میتوان حدس زد که نتیجه کار چه شد.

در تاریخ 16 سپتامبر 2008 شکست بزرگ موسسات مالی سبب بحران جهانی شد. این بحران به ورشکستگی تعداد زیادی از بانک های غرب و اروپا و ریزش ارزش سهام منتهی شد.

خوب دانشجویان گرامی این مقدمهای بود تا بتواند درس امروز را تشریح کنم.

هرم برعکس در بازار های مالی

در ادامه استاد صحبت های خود را پیرامون هرم بازارهای مالی پی گرفت.

در تمام بازار های مالی با یک هرم برعکس مواجه هستیم که من در قالب یک نمودار آن را به شما توضیح خواهم داد.

هرم برعکس در بازار های مالی

هرم برعکس در بازار های مالی

در بالای این هرم عالیجناب های نامرئی master قرار دارند. این گروه هم دارای پول و هم قدرت سیاسی هستند. به یاد داشته باشید افراد این گروه تسلط ویژه ای روی رسانه و اذهان عمومی دارند. جایگاه بعدی به بزرگان بازار سرمایه تعلق میگیرد که ارتباط تنگاتنگی با افراد گروه قبلی دارند. دستهی سوم را نیز تحلیل گران تکنیکال و فاندامنتال و سایر افراد متخصص تشکیل میدهند. این در حالی است که مردم عادی در انتهای هرم قرار میگیرند.

قیمت سهام در بالاترین جایگاه که مردم عادی قرار دارند، بیشترین تغییر را تجربه میکند. دلیل آن این است که master ها برای تشویق مردم به سرمایه گذاری از هیچ تلاشی دریغ نمیکنند. جعل اخبار و تبلیغاتهای دروغین و از سویی خریدن سهام ها با قیمت بالاتر دسته ای از این تحرکات است.

این بخش از هرم دارای بیشترین تعداد معامله بوده و از لحاظ زمان بهره وری بیشترین زمان را نیاز دارد. از لحاظ زمان سود دهی این طبقه به دو دلیل بسیار طولانی و کند و زمان گیر عمل میکند. یکی از این دو دلیل، زمان کافی برای ورود کامل مردم عادی به بازار است و دلیل دیگر نقد کردن سهام عالیجنابان نامرئی است که باید به صورتی انجام شود تا حساسیتی ایجاد نکند.

اما ریزش ارزش سهام ، قاطع و با بدترین شرایط ممکن صورت میگیرد و به دنبال آن بازار به مانند یک دومینو دچار فروپاشی میشود. پس هوشیار باشید که تنها پول هایی که در این طبقه است امکان دارد وارد بازار شده و سبب رشد آن شوند.

داستان استاد کارینا و پسرک واکسی (ریزش ارزش سهام)

اجازه بدهید برویم سراغ اصل مطلب. سال 2008 در یکی از خیابان های فقیرنشین نیویورک در حال قدم زدن بودم. این یکی از عادت های من بود. علاقه زیادی به کمک به افراد فقیر داشتم. در سمت دیگر خیابان پسرک واکسی را دیدم و نزد او رفتم تا کفش هایم را واکس بزند. روی صندلی لم دادم و در حالی که یک نخ سیگار میکشیدم، از پسرک سوال کردم: درآمدت چطور است، راضی هستی؟

پسرک جواب داد: بد نیست. خدا را شکر کمی پس انداز دارم و میخواهم همهی آن را که حدود 500 دلار است، سهام بخرم. این روز ها همه به دنبال خرید سهام هستند.

در این هنگام بود که لحظهای به فکر فرو رفتم و پس از گرفتن کفش هایم، یک اسکناس 100 دلاری به پسرک دادم. گفت آقا من پول خرد ندارم که باقی پول شما را بدهم. به او لبخندی زدم و گفتم باقی پول برای خودت، فقط قول بده فعلا سهام نخری. همانطور که مرا نگاه میکرد، از او دور شدم.

به این ترتیب فردا تمام سهام خود را فروختم و هفتهی بعد ریزش ارزش سهام شروع شد.

در حالی که من خوشحال بودم از اینکه توانستم علائم این ریزش را از یک پسرک واکسی بشنوم. (همیشه کائنات پیش از حادثه به شما هشدار میدهد)

در واقع قیمت ها تحت تاثیر پول پسرک بالا میروند و نفس های آخر خود را میکشند. در نتیجه یکی از نشانه های توقف روند صعودی همین شوق مردم عادی برای ورود به بازار است. مردمی که فکر میکنند، سود چشمگیری در آینده نصیبشان خواهد شد.