تئوری فیبوناچی

بررسی جایگاه مطالعات فیبوناچی در آموزش تحلیل تکنیکال

در این قسمت از آموزش تحلیل تکنیکال قصد داریم به بررسی کامل مطالعات فیبوناچی بپردازیم، دانشمند ریاضی دانی که در اواخر قرن دوازدهم میلادی، در شهر پیزا واقع در کشور ایتالیا چشم به جهان گشود. فیبوناچی با استفاده از نگارش کتابی به نام لایبر آباجی، توانست ارقام هندی – عربی را به تمام اروپا معرفی کند. فیبوناچی نیز مانند اکثر دانشمندان در تلاش بود تا به نوعی پدیده ها را توجیه کند به همین دلیل سعی در پیدا کردن ریشه های عددی داشت.

در واقع سعی می کرد تا نظم ریاضی در این پدیده ها را پیدا کند. در آموزش تحلیل تکنیکال عنوان شده که فیبوناچی در کتاب خود صحبت از رشد تصاعدی خرگوش ها به میان آورده و به کمک آن سری ارقام افزایشی با نام دنباله ی فیبوناچی را ارائه ساخت.

همانطور که می دانیم و طبق مطالب بیان شده در آموزش تحلیل تکنیکال، تمام جهان بر پایه ی نظم بنا شده که برخی از آنها توسط انسان کشف شده و برخی دیگر نیز در حال کشف شدن می باشند. همه ی پدیده ها و امور اعم از تکراری و غیر تکراری، حتی به ظاهر نیز دارای قاعده و الگو بوده و نظام مند هستند.

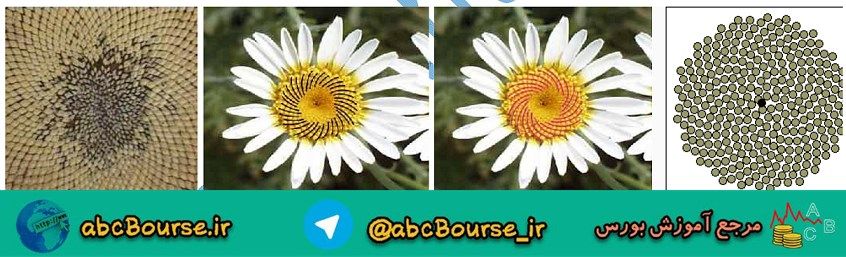

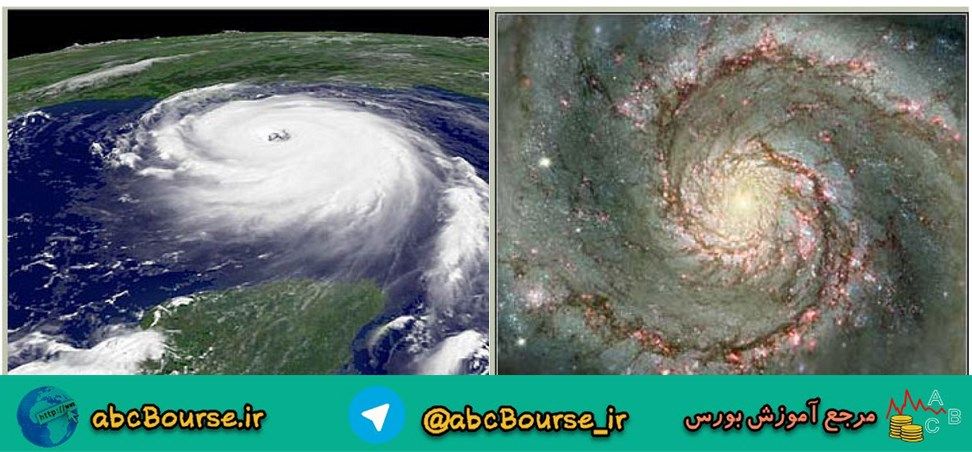

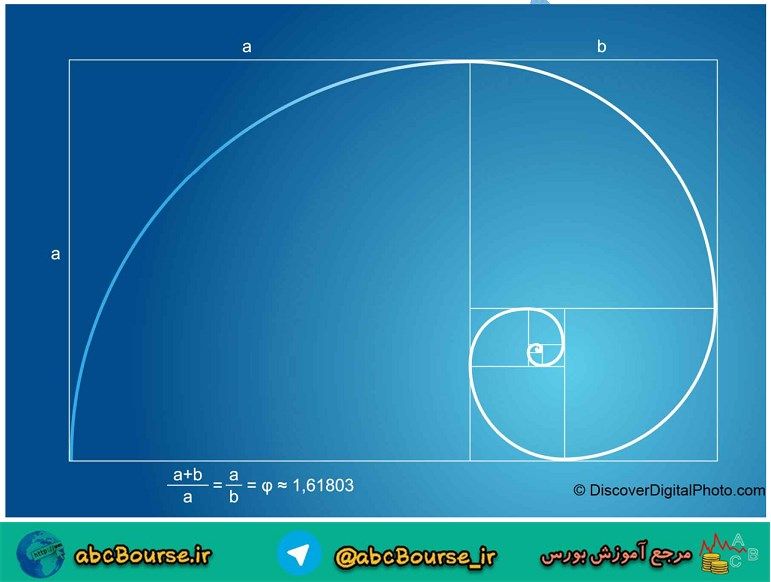

از گذشته تا کنون هنرمندان تلاش می کرده اند تا برای توزان و شکوه بخشیدن به یک ساختمان، اتاق، مجسمه و غیره از تناسب طلایی استفاده کنند که در واقع یک تناسب ریاضی مبتنی بر نسبت 1.618 می باشد. جالب است بدانید که در آموزش تحلیل تکنیکال، از بکارگیری این الگو در صدف های دریایی، ساختار هندسی که در بازوهای میله ای کهکشان ها از نوع مارپیچی و یا حتی دانه های آفتابگردان صحبت شده است.

امروزه نیز از بکار رفتن این تناسب در نانو ذرات خبر داده اند. به همین دلیل در مباحث آموزش تحلیل تکنیکال عنوان شده که در عالم خرد و کلان این تناسب مشهود است. به همین دلیل است که انسان ها همیشه در تلاش بوده اند تا در موارد مختلفی اعم از پنجره، درب، اتاق، ساختمان و غیره از تناسب طلایی یاد شده بهره ببرند.

فیبوناچی برای بدست آوردن دنباله ای که آن را به نام خود ثبت نمود عدد یک را مبنا در نظر گرفت سپس آن را با خودش جمع نمود و مجموع حاصل را با عدد قبلی که همان عدد 1 می باشد، جمع زد.

1+1=2؛ 2+1=3؛ 3+2=5؛ 5+3=8؛ 8+5=13؛ ….

سپس این کار را تا آخر ادامه داد و مجموع دو عدد را با عدد قبلی خود جمع زد که حاصل، پدید آمدن دنباله ی فیبوناچی بود. در نهایت حاصل این کار به صورت زیر شد:

1،1،2،3،5،5،13،21،34،55،89،144،233،377

طبق موارد بیان شدن درباره ی دنباله ی فیبوناچی در آموزش تحلیل تکنیکال به این نتیجه می رسیم که این دنباله رشته ای از اعداد می باشد که هر عدد، حاصل جمع دو عدد قبلی خود می باشد. در این دنباله روابط گوناگونی وجود دارد. ویژگی جالب و حیرت انگیزی که در دنباله ی فیبوناچی وجود دارد نسبت هر عدد در این دنباله به عدد دنباله ی بعدی است که تقریبا معادل 618% می باشد به عبارت دیگر هر عدد در دنباله ی فیبوناچی حدود 618% برابر عدد بعد از خود می باشد و به بیان دیگر هر عدد در این دنباله تقریبا 1.618 برابر عدد قبل از خود می باشد. به این نسبت، نسبت فیبوناچی می گویند که بسیار مشهور است.

به این مثال ها دقت کنید. یک جفت خرگوش را در مزرعه ای قرار دهید و فرض کنید که حدود 1 ماه برای به بلوغ رسیدن خرگوش ها زمان نیاز باشد و حدود 1 ماه نیز زمان نیاز داشته باشیم تا در نتیجه ی تولید مثل آنان، یک جفت به مزرعه اضافه شود. اگر فرض کنیم که هیچ یک از خرگوش ها نمیرند و یا فرار نکنند تعداد جفت های حاصل مانند سری عددی زیر خواهد شد:

1،1،2،3،5،8،13،21،34،55،89،144،233

در طبیعت موارد بسیاری وجود دارند که دنباله ی فیبوناچی در آنها رعایت شده است مانند الگوی چیدمان تخم های آفتابگردان، ردیف های میوه ی آناناس و غیره. به دلیل همین روابط عجیب و جالبی که بین این اعداد در دنباله ی مذکور وجود دارد، معامله کنندگان را همیشه به سمت خود جذب کرده به صورتی که در بازار سهام به عنوان پدیده ای کاملا طبیعی در نظر گرفته شده است.

مثلا چند عدد را از این دنباله انتخاب می کنیم؛ 55،89،144،233

از تقسیم این اعداد نتایج زیر حاصل می گردد:

4.236=55/233 2.618=89/233 1.618=89/144

0.236=233/55 0.382=233/89 0.618=144/89

ضمن اینکه حاصل جذر عدد 0.618 معادل 0.786 و حاصل جذر 1.618 معادل 1.27 می باشد. دیگر نسبت های طلایی و کلیدی که از روابط بین اعداد دنباله ی فیبوناچی وجود دارد شامل:

0.247=25%

0.3=38%

50=50%

0.6=62%

0.7=79%

1.2=127%

1.6=162%

2.6=262%

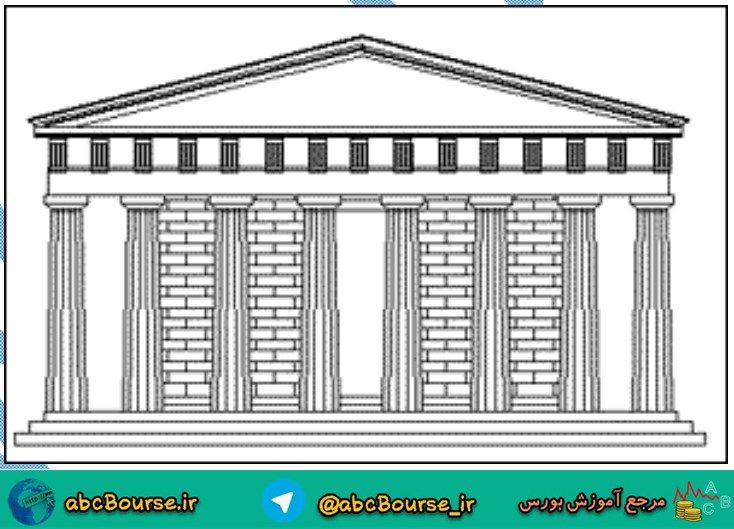

همانطور که در آموزش تحلیل تکنیکال عنوان کردیم گذشتگان نیز با این نسبت آشنایی کامل داشتند. به عنوان مثال معبد پارتنون بهترین نمونه است به صورتی که نسبت بین عرض به طول پنجره ی مستطیلی این معبد همگی معادل 1.618 می باشد. در اهرام ثلاثه ی مصر نیز طول هر کدام از اضلاع قاعده ی هر هرم به ارتفاع، معادل 1.618 می باشد.

آموزش تحلیل تکنیکال، بررسی کاربرد تناسب طلایی در معبد پارتنون

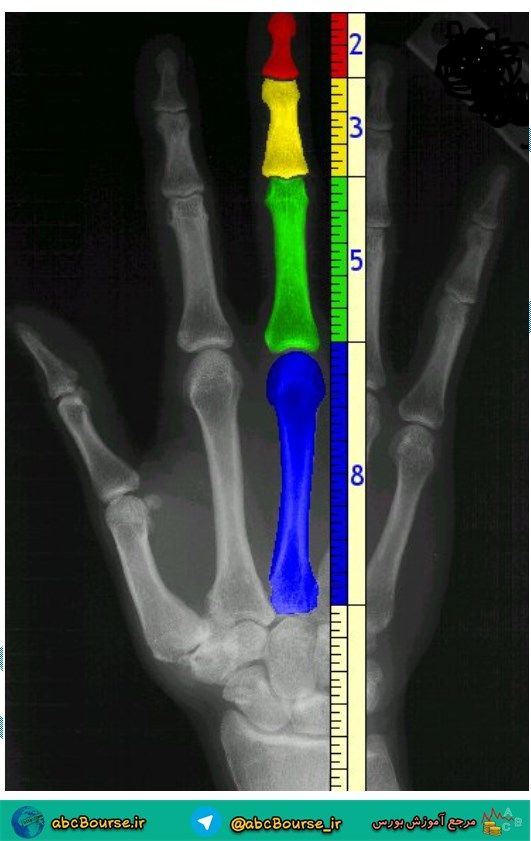

جالب است بدانید که تناسب طلایی در آناتومی بدن نیز بکار گرفته شده است. به عنوان مثال حاصل تقسیم قد به فاصله ی عمودی مابین ناف تا نوک انگشتان برابر با 1.618 می گردد. همچنین حاصل تقسیم نوک انگشت بزرگ پا تا بالای شانه بر فاصله ی مابین انگشت بزرگ تا آرنج، معادل تناسب طلایی می شود. ضمن اینکه در آموزش تحلیل تکنیکال آورده شده که در نقاشی معروف مرد ویترووین اثر لئوناردو داوینچی نیز به چشم می خورد. همچنین شایان ذکر است که به دلیل کاربرد تناسب طلایی در بسیاری از اندازه های بدن انسان، به آن نسبت الهی نیز می گویند.

تناسب طلایی را در طبیعت نیز می توانیم ببینیم مانند تعداد گلبرگ های اکثر گل ها، مارپیچ های آفتابگردان، و رشد جمعیت خرگوش ها، همگی از دنباله ی فیبوناچی تبعیت می کنند.

تعداد برگ هایی که در گل کلم وجود دارد، تعداد برگ هایی که درختان دارند و همچنین نسبت تعداد اعضای بدن به کل بدن نیز از تناسب طلایی برخوردار شده اند.

آموزش تحلیل تکنیکال، مطالعه ی کاربرد تناسب طلایی در طبیعت

آموزش تحلیل تکنیکال، بررسی کاربرد تناسب طلایی در جهان

همچنین مطلب جالبی که در مورد تناسب طلایی در آموزش تحلیل تکنیکال آورده شده مربوط به کاربرد واژه ی دریا و زمین در قرآن کریم می باشد که به ترتیب 32 و 13 بار می باشد که مجموع این دو معادل 45 بار می باشد.

71.1111111111111%=100*45/32 28.88888888888889%=100*45/13 45=13+32

مطابق با اعداد بدست آمده، دانشمندان نیز توانسته اند ثابت کنند که آب حدود 71.111% و خشکی نیز 28.889% کره ی زمین را فرا گرفته است.

آموزش تحلیل تکنیکال و بررسی کاربرد تناسب طلایی در اندام های بدن

آموزش تحلیل تکنیکال و استفاده از تناسب طلایی

طبق آموزش تحلیل تکنیکال، اعداد فیبوناچی در علم اقتصاد نیز دارای کاربرد می باشند. بورس ساخته ی ما انسان ها بوده و رفتار ما تأثیرگذار بر روی سهام است. بالا و پایین شدن ارزش هر سهام نتیجه ی خرد یا بی خردی است و ما غافل از اینکه بدانیم پشت هر عملی، نظمی وجود دارد آن را سبب می شویم.

در مورد اعداد فیبوناچی موارد بسیار جالب توجهی وجود دارند که در آموزش تحلیل تکنیکال نام یکی از آنها آورده شده است (فیبوناچی های افسونگر: اسرار و جادوهای اعداد به قلم ترودی هامل گارلند). اما موردی که اکنون برای افراد معامله کننده بسیار حائز اهمیت است، چگونگی ورود این اعداد به بازی و نقش آنها در بازار می باشد.

آموزش تحلیل تکنیکال و بررسی تحلیل فیبوناچی

در بازارهای مالی کاربردی که از ابزارهای فیبوناچی می گیرند مرتبط با تحلیل بازگشت یا ادامه ی روند است. از یک نظر، ابزارهای فیبوناچی و انواع آن، در واقع نقطه های حمایتی و مقاومتی هستند که رسم آن ها به کمک ابزارها و روش های گوناگون رخ می دهد. سطوح بازگشتی که در نتیجه ی ابزارهای فیبوناچی پدید آمده اند، برخلاف نقطه های حمایتی و مقاومتی پیشین که در آموزش تحلیل تکنیکال بررسی کردیم و تنها قیمت خاص، نقطه ای حساس تلقی می گردید، قادر هستند علاوه بر قیمت خاص، منحنی خاصی بر روی یک نمودار، خط مورد خاص یا نقطه ی زمانی خاص را تحت عنوان نقطه ای حساس برای حمایت یا مقاومت تلقی کنند.

درصدها، هنگام بکارگیری ابزارهای فیبوناچی، فوق العاده اهمیت دارند. اکثر درصدهایی که بیان شدند حاصل نسبت درصدهایی هستند که از اعداد دنباله ی فیبوناچی حاصل شده اند. همانطور که در ابتدای مبحث آموزش تحلیل تکنیکال در این قسمت مشاهده کردیم؛ اگر چند عدد ابتدای دنباله ی فیبوناچی را در نظر نگیریم، هر عدد حدودا 1.618 برابر عدد قبلی خود و یا هر عدد 0.618 برابر عدد بعدی خود می باشد که به این نسبت، تناسب طلایی می گوییم.

نسبت های عنوان شده را اگر به درصد محاسبه کنیم به ترتیب معادل 161.8% و 61.8% می شود. البته طبق آموزه های آموزش تحلیل تکنیکال در مورد این دنباله، درصدهای دیگری نیز وجود دارند به عنوان مثال حاصل تقسیم عدد اول به دوم این دنباله برابر با 1 یا 100% می شود. حاصل تقسیم عدد دوم به سوم این دنباله برابر با 0.5 یا 50% می شود. اگر اعداد رده بالاتر را در نظر بگیریم، از تقسیم هر عدد بر دو عدد بعد از خود، حاصل 38.2% و این درصد برای تقسیم هر عدد در این دنباله به سه عدد بعد از خود به 23.6% خواهد رسید.

در آموزش تحلیل تکنیکال به شدت بر این درصدها تأکید شده و حتی می توانیم بگوییم که مقدس هستند به نوعی که از احترام و ارزش بالایی بین افراد معامله کننده برخوردار بوده و به دقت مورد توجه قرار می گیرند. این درصدها نقاط ورود و خروج در بازار تلقی می شوند و شاید دلیل این رخداد و مجموعه ی این اتفاقات این باشد که تناسب طلایی که در ابتدای مبحث آموزش تحلیل تکنیکال مورد شرح واقع شد با حس طمع جهت سودآوری و ترس جهت فرار از زیان در انسان ها و همچنین حفظ سرمایه ها، گره خورده است.

بر اساس موارد بیان شده در آموزش تحلیل تکنیکال به خطوط فیبوناچی می رسیم که روند قیمت سهامی که مورد بررسی قرار داده ایم را به ما نشان می دهد. هر چند باید توجه داشت که نباید از این ابزار برای تعیین زمان ورود و خروج به یک سهم استفاده نمود بلکه باید توسط آن، حرکت قیمت در بین خطوط را تفسیر کرد.

4 بررسی توسط اعداد دنباله ی فیبوناچی توسط افراد تحلیل گر بکار گرفته می شوند. خطوط فیبوناچی که صحبت آن به میان آمد به 4 روش گوناگون رسم می شوند که به شرح زیر است:

الف) سطوح ردیابی فیبوناچی

ب) بادبزن فیبوناچی

ج) کمان های فیبوناچی

د) مناطق زمانی (حوزه زمان) فیبوناچی

هنگامی که بخواهیم این خطوط را بررسی کنیم، به کمک ابزارهایی که موجود هستند، سطوح و خطوطی را در نمودار قیمت رسم خواهیم کرد. تفسیر نمودن این خطوط شامل بررسی تغییراتی که در نزدیکی های خطاهای ایجادی در روند قیمت ها و در مطالعات فیبوناچی رخ می دهند، می باشد. این بررسی به صورت جداگانه و مفصل در زیر شرح داده شده اند.

آموزش تحلیل تکنیکال؛ سطوح ردیابی فیبوناچی

طبق آموزش تحلیل تکنیکال، پس از تعیین دو نقطه ی کمینه و بیشینه، خطوطی رسم خواهند شد که در سطوح معروف فیبوناچی یعنی 23.6%، 38.2%، 50%، 61.8%، 78.6%، 100%، 127.2%، 161.8%، 200%، 261.8% و 423.6%، قیمت ها توسط این خطوط قطع می شوند. این سری که اکنون شامل 11 خط افقی است، بعد از اینکه در قسمت بالا و پایین قیمت ها، تغییرات قابل توجهی رخ دادند، یک قسمت از سهم توسط آنها ادامه داده می شود. معمولا کاربردی که برای این خطوط قائل هستند شامل مواردی مانند، تشخیص برگشت هایی که کلیدی هستند، تشخیص سطوح حمایت و مقاومتی که پنهان هستند و تشخیص تغییر روند می باشد.

طبق آموزش تحلیل تکنیکال، روش کار با این خطوط مشکل نیست. لذا برای کار با این خطوط از آموزش تحلیل تکنیکال کمک می گیریم بدین صورت که در نقطه های کمینه و بیشینه ی قیمت هایی که در حال بررسی آنها هستیم دو خط رسم می شود. پس از آن در سطوح معروفی مانند 38.2%، 50%، و 61.8%، یک سری خطوط رسم می شوند. بعد از اینکه بررسی به اتمام برسد، تغییرات معنادار در پیرامون این سطوح تشخیص داده می شود. معمولا این سطوح دارای نقش حمایت و مقاومتی هستند یا به عبارت دیگر جلوی کاهش یا افزایش قیمت ها را می گیرند.

• فایل های مرتبط

آشنایی با تعریف و تاریخچه فیبوناچی (۵ صفحه)

پترنھای ھارمونیک (فیبوناچی) (۱۰۲ صفحه)

استفاده از خطوط فیبوناچی (۴ صفحه)

فیبوناچی امیرحسام میری (۹ صفحه)

پترنھای ھارمونیک (فیبوناچی) (۵ صفحه)

تحلیل تکنیکال فیبوناچی (۶۸ صفحه)

فیبوناچی (1) (۴ صفحه)

فیبوناچی (2) (۹ صفحه)

سطوح فیبوناچی (۳ صفحه)

با سلام : این مقدار فیبوناجی در اندازه اطاق های ما که 3در 4 می باشند . یا در اندازه فرش های ما که 3در 4 می باشند نیز کار بردی داشته است ؟

سلام احتمال داره