اندیکاتور MACD

بررسی اندیکاتور MACD در آموزش تحلیل تکنیکال

طبق آموزش تحلیل تکنیکال، محبوب ترین اندیکاتوری که در بین افراد معامله کننده استفاده می شود اندیکاتور MACD یا Moving Average Convergence/Divergence است که برای ترسیم و تشکیل آن از اختلاف بین میانگین متحرک ها در طی دوره های مختلف زمانی استفاده می کنند. این اندیکاتور که توسط جرالد اپل طراحی و معرفی گردیده، دارای سه میانگین متحرک در ساختار خود می باشد که تنها می توانیم دو خط آن را در نمودار ببینیم. به خط اول، خط MACD گویند که نشان دهنده ی تفاوت بین 2 میانگین متحرک قیمت نمایی صاف (به طور معمول 12 و 26) است. نرم افزار برای اینکه خط MACD را بدست آورد، میانگین بلندتر یا 26 را از کوتاه تر یا 12 کم می کند. برای خط دوم که به آن خط سیگنال گفته می شود، میانگین متحرک دیگر یا سومی در نظر می گیرند که معمولا بازه ی آن 9 است. نتیجه ی نهایی وجود دو خط در نمودار می باشد که همان دو خط از سه خطی هستند که از اندیکاتور MACD مشاهده می کنیم. خط تندتر، MACD و نوع کندتر، خط سیگنال می باشد.

آموزش تحلیل تکنیکال، نحوه ی تشکیل دو خط MACD و خط سیگنال از اندیکاتور MACD

بررسی هیستوگرام MACD به کمک آموزش تحلیل تکنیکال

طبق آموزش تحلیل تکنیکال، حاصل اختلافی که بین خطوط MACD وجود دارد، تشکیل شدن هیستوگرام MACD است که در ساختار خود میله های عمودی دارد. خط صفر مخصوص برای این هیستوگرام وجود دارد. وقتی هیستوگرام در قسمت فوقانی خط صفر قرار می گیرد، خطوط MACD در تراز مثبت وجود دارند و بالعکس.

بر اساس آموزش تحلیل تکنیکال، زمانی مشخص می شود که هیستوگرام MACD تا چه حد ارزشمند است که فاصله ی بین دو خط در حال بیشتر یا کمتر شدن (بازتر یا بسته شدن) باشد. اگر هیستوگرام در موقعیت فوقانی خط صفر مخصوص خود قرار گرفته باشد اما در عین حال، به سمت پایین شروع به کم شدن کند، نشانه ی ضعیف شدن روند صعودی است، اما برعکس این حالت برای زمانی است که هیستوگرام در موقعیت پایینی خط صفر مخصوص خود قرار گرفته باشد و به سمت بالا یا خط صفر، شروع به افزایش می کند، که در این موقع طبق آموزش تحلیل تکنیکال، روند صعودی در حال ضعیف شدن است. زمانی که هیستوگرام از خط صفر مخصوص خود عبور کرده باشد، اخطار خرید و فروش ارسال می گردد و هر چرخشی که در هیستوگرام MACD رخ دهد، به معنای هشدار زود هنگام مربوط به ضعیف شدن روند فعلی است. همیشه اخطارهای عبوری نسبت به چرخش هیستوگرام MACD به زیر خط صفر مخصوص خود، دیرتر رخ می دهد، اما بر اساس آموزش تحلیل تکنیکال، خطرناک ترین کار یعنی زمانی که برای معامله کردن در خلاف جهت روند فعلی، چرخش های هیستوگرام بهانه شوند.

آموزش تحلیل تکنیکال، چرخش هیستوگرام به بالا و زیر خط صفر مخصوص خود

آموزش تحلیل تکنیکال، بررسی سیگنال های خرید و فروش مبتنی بر MACD

در آموزش تحلیل تکنیکال آورده شده که برای همه ی وضعیت ها، ترجیح تحلیل کنندگان، استفاده از یک اندیکاتور 9، 12 و 26 MACD است. وقتی چنین کاری انجام می شود، برای همه ی نمودارها با تایم فریم روزانه، هفتگی و ماهانه، سیگنال خرید و فروش مربوطه توسط همان میانگین های متحرک قبلی حاصل می شود.

طبق آموزش تحلیل تکنیکال، اولین استفاده ای که از این اندیکاتور می شود مربوط به عبور کردن میله ها و همچنین شاخص MACD از خط مرکزی صفر می باشد. وقتی میله ها و شاخص MACD از خط صفر عبور می کنند، با توجه به جهت رو به بالا یا رو به پایین شاخص اندیکاتور، می توان جهت عمومی روند را هم پیش بینی کرد و هم تحلیل نمود. زمانی شرایط خرید هیجانی تلقی می گردد که خطوط گفته شده تا حد زیادی در بالای خط صفر قرار گرفته باشد و برعکس زمانی شرایط فروش هیجانی در نظر گرفته می شود که خطوط مذکور تا حد زیادی در پایین خط صفر قرار گرفته باشد. به همین دلیل طبق آموزش تحلیل تکنیکال بیان می شود که راه دومی که برای گرفتن اخطارهای خرید و فروش استفاده می گردد، عبور کردن خطوط مذکور به سمت بالا و پایین خط صفر می باشد.

خط MACD زمانی نشان دهنده ی تفاوت بین منحنی های کوتاه مدت که معمولا 12 دوره ای هستند و بلند مدت که معمولا 26 دوره ای هستند می باشد که این خط از صفر عبور کند، لذا طبق آموزش تحلیل تکنیکال وقتی خط مذکور از محور x عبور می کند، بین دو منحنی مربوط به میانگین حرکتی، تقاطع تشکیل می شود. در چنین شرایطی، عبور خط MACD از صفر به سمت بالا، نشانه ی صعود و عبور این خط به سمت پایین و به زیر خط صفر، نشانه ی سقوط است.

آموزش تحلیل تکنیکال، ارسال خرید و فروش هیجانی در رابطه با آلومینیوم ایران

برای اینکه خطوط MACD تفسیر شوند، در آموزش تحلیل تکنیکال توصیه شده که از تکنیک عبور استفاده گردد. به عبارت دیگر وقتی خط MACD که تندتر است به بالای خط کندتر یا همان خط سیگنال برود، سیگنال خرید صادر می شود و وقتی خط MACD به پایین خط سیگنال برود، سیگنال فروش ارسال می گردد. به کمک این روش می توان سیگنال های ارزشمندی از نوع معاملاتی، هم جهت با جهت درست بازار کسب کرد، یعنی سیگنال خرید را در بازار صعودی به دست آورد و سیگنال فروش را در بازار نزولی کسب نمود. طبق آموزش تحلیل تکنیکال، سیگنال های کسب شده در نمودار روزانه نسبت به نوع هفتگی هم تعداد بسیار بیشتری دارند و هم اینکه در طی بازه ی زمانی کوتاه تری نقش خود را ایفا می کنند. لذا به علت ویژگی های گفته شده سیگنال های نمودار هفتگی نسبت به روزانه اعتبار بسیار بالاتری دارند و برای زمان بندی و یا برای سیگنال هایی که کوتاه مدت هستند، می توان از نمودار روزانه استفاده نمود.

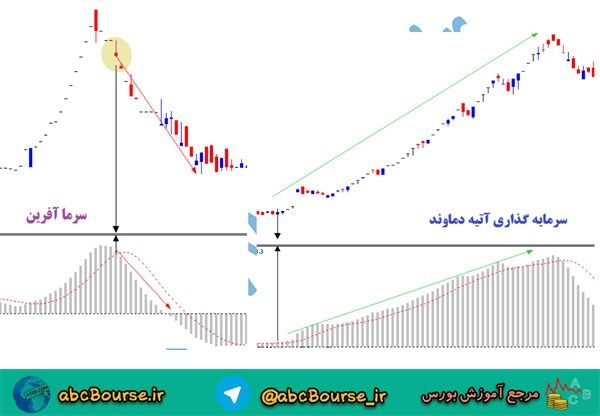

طبق آموزش تحلیل تکنیکال، در صورت عبور خط MACD از خط سیگنال که به ترتیب با رنگ های آبی و قرمز نشان داده شده اند، حاکی از تغییر احتمالی در روند می باشد. در صورتی که خط MACD در مقایسه با خط سیگنال، صعود سریع تری داشته باشد و از پایین نیز آن را قطع کند، صعود و افزایش قیمت را نشان می دهد و در صورتی هم که خط MACD نسبت به خط سیگنال نزول سریع تری داشته باشد و از بالا آن را قطع کند، سقوط و کاهش قیمت را نشان می دهد. ضمنا بر اساس آموزش تحلیل تکنیکال زمانی سیگنال خرید ارسال می گردد که خط MACD بالای خط سیگنال قرار گیرد و برعکس زمانی سیگنال فروش ارسال می گردد که خط MACD پایین خط سیگنال قرار گیرد.

آموزش تحلیل تکنیکال، بررسی ارسال سیگنال فروش و خرید در رابطه با سرما آفرین و سرمایه گذاری آتیه ی دماوند

آموزش تحلیل تکنیکال، صعود خط MACD سریع تر از خط سیگنال در رابطه با کربن ایران

آموزش تحلیل تکنیکال، بررسی سیگنال خرید و فروش در رابطه با تولید مواد اولیه و الیاف مصنوعی

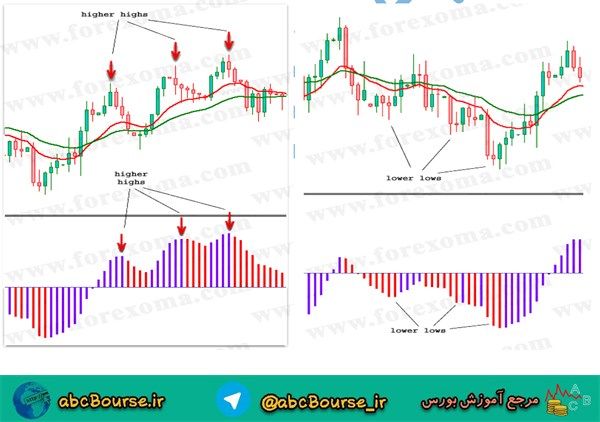

بررسی میانگین متحرک همگرا – واگرا طبق مطالب آموزش تحلیل تکنیکال

بر اساس آموزش تحلیل تکنیکال، در صورتی الگوی میانگین متحرک را همگرا می گویند که حرکت خط MACD هم جهت با قیمت باشد و در صورتی که شاهد حرکت خط MACD در خلاف جهت قیمت باشد، به الگوی میانگین متحرک، واگرا می گویند و در چنین وضعیتی، باید برای بازگشت روند حرکت قیمت سهم، منتظر بمانیم.

آموزش تحلیل تکنیکال، الگوی میانگین متحرک واگرای کف در رابطه با توسعه ی صنعتی ایران

آموزش تحلیل تکنیکال، رخداد واگرایی سقف در رابطه با خدمات انفورماتیک

عالی بود تشکر